2022-08-19 13:50 | 来源:澎湃新闻 | | [科创板] 字号变大| 字号变小

招股书显示,耐科装备整体量级较小且存在一定波动,净利润对税收优惠和政府补助依赖较大,毛利率逐年下滑或与业务结构调整有关,公司股权分散,目前无实际控制人。对上述...

2022年7月15日,安徽耐科装备科技股份有限公司(以下简称:耐科装备)于上交所科创板上会通过。

招股书显示,耐科装备本次拟公开不超过2050万股,占本次发行后总股本的比例不低于25.00%。预计募集资金4.12亿元,其中1.93亿元用于半导体封装装备新建项目、0.81亿元用于高端塑料型材挤出装备升级扩产项目、0.38亿元用于先进封装设备研发中心项目以及1亿元的补充流动资金。

招股书显示,耐科装备整体量级较小且存在一定波动,净利润对税收优惠和政府补助依赖较大,毛利率逐年下滑或与业务结构调整有关,公司股权分散,目前无实际控制人。对上述情况,发现网向耐科装备公开邮箱发送采访函请求释疑,截至发稿前,耐科装备并未给出合理解释。

量级较小且波动 税补金额占净利润六成

公开资料显示,耐科装备主要从事应用于塑料挤出成型及半导体封装领域的智能制造装备的研发、生产和销售,为客户提供定制化的智能制造装备及系统解决方案。

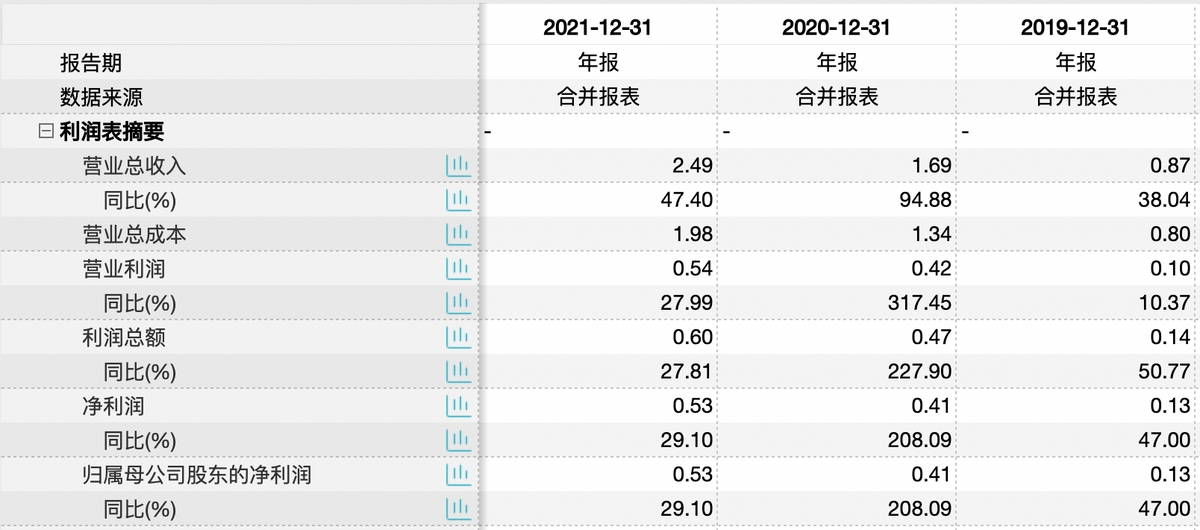

整体来看,耐科装备整体量级较小且存在一定波动,2020年营收方过亿元。2019年-2021年,耐科装备实现营收分别为0.87亿元、1.69亿元和2.49亿元,同比增速分别为38.04%、94.88%和47.40%;同期归母净利润分别为0.13亿元、0.41亿元和0.53亿元,同比增速分别为47.00%、208.09%和29.10%。

来源:Wind(耐科装备)

然而,耐科装备本就不高的净利润却被诟病“掺水”过多,对税补存在较大依赖。

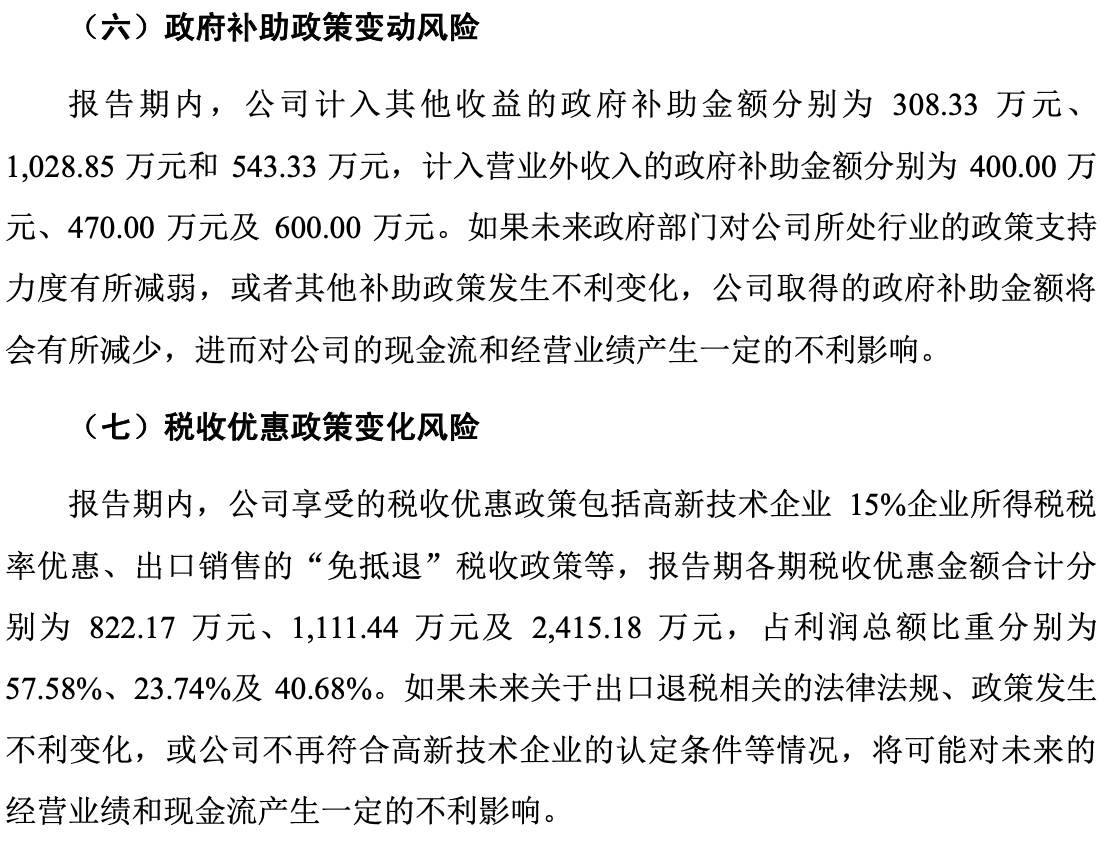

耐科装备享受的税收优惠包括高新技术企业15%企业所得税税率优惠、出口销售的“免抵退”税收政策等。2019年-2021年,耐科装备享受的税收优惠金额合计分别为822.17万元、1111.44万元和2415.18万元,占利润总额比重分别为57.58%、23.74%和40.68%。

同期,公司计入其他收益的政府补助金额分别为308.33万元、1028.85万元和543.33万元,计入营业外收入的政府补助金额分别为400.00万元、470.00万元和600.00万元。

来源:招股书(耐科装备)

发现网计算发现,2019年-2021年,税补合计金额分别为1530.50万元、2610.29万元和3558.51万元,占净利润的比例分别为114.58%、63.43%和66.98%。也就是说,耐科装备2019年若没有税补资金,净利润为负值;2020年和2021年税补金额占净利润比例也高达六成。

耐科装备也在招股书中坦言道,“如果未来政府部门对公司所处行业的政策支持力度有所减弱,或者其他补助政策发生不利变化;关于出口退税相关的法律法规、政策发生不利变化,或公司不再符合高新技术企业的认定条件等情况,均会对公司的现金流和经营业绩产生一定的不利影响。”

毛利率下滑 股权分散

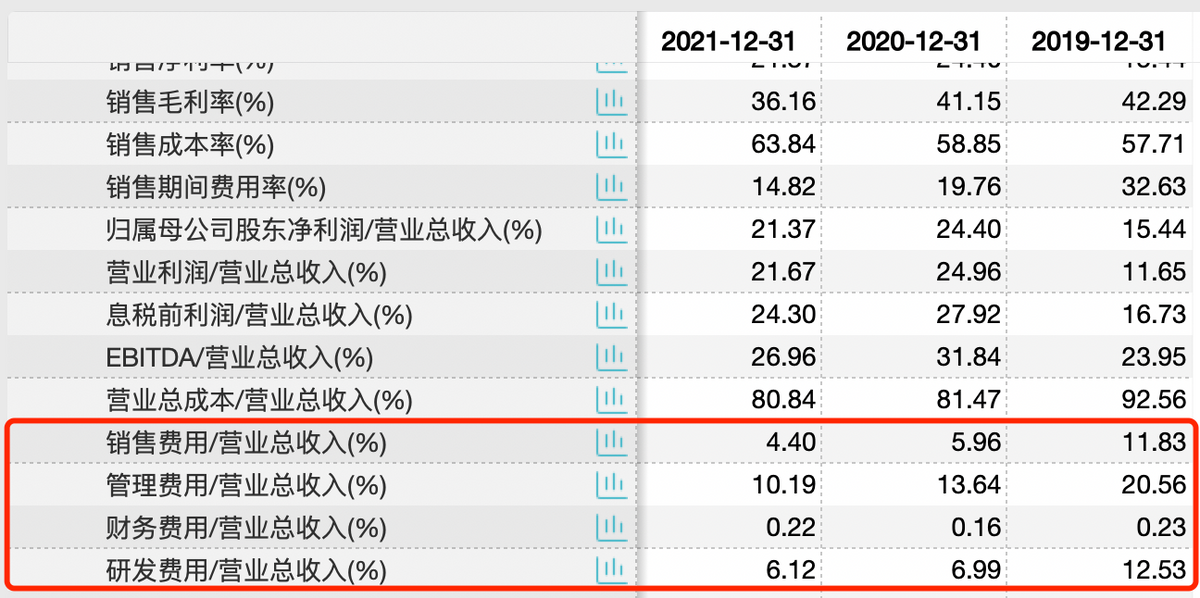

数据显示,2019年-2021年,耐科装备的销售费用率分别为11.83%、5.96%和4.40%;管理费用率分别为20.56%、13.64%和10.19%;研发费用率分别为12.53%、6.99%和6.12%。

来源:Wind(耐科装备)

三项成本费用均下降,这对于耐科装备来说本应该是件好事,成本降低,盈利空间增长。然而,耐科装备近年来的毛利率却呈现逐年下滑的态势。

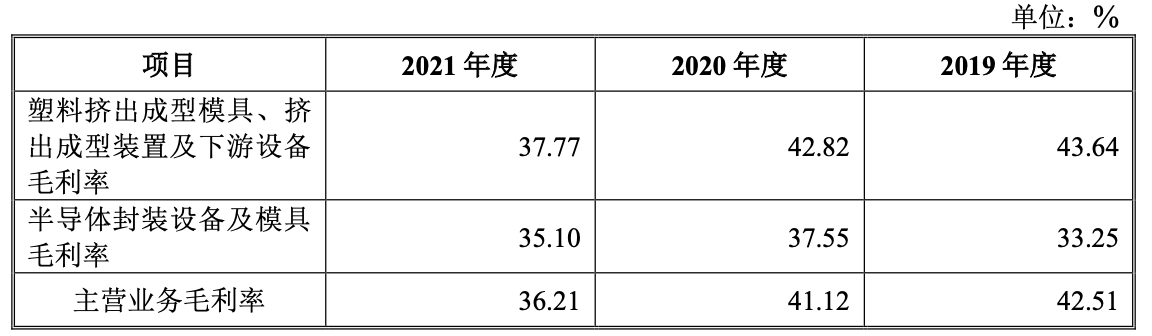

2019年-2021年,耐科装备主营业务毛利率分别为42.51%、41.12%和36.21%。其中,塑料挤出成型模具、挤出成型装置及下游设备毛利率分别为43.64%、42.82%和37.77%;半导体封装设备及模具毛利率分别为33.25%、37.55%和35.10%。

来源:招股书(耐科装备)

业内人士指出,耐科股份主营业务毛利率的下滑,或与公司近年来的业务结构调整有关。毛利率较高的塑料挤出成型模具、挤出成型装置及下游设备业务占比下降,毛利率较低的半导体封装设备及模具业务占比提升,致使公司主营业务毛利率呈现下滑态势。

2019年-2021年,前者实现营收分别为0.76亿元、1.15亿元和1.03亿元,占主营业务收入的比例分别为88.17%、68.46%和41.75%;后者分别为951.08万元、0.52亿元和1.43亿元,占主营业务收入的比例分别为11.10%、30.75%和57.87%。

来源:招股书(耐科装备)

“公司产品具有定制化特征,毛利率对售价、产品结构、原材料价格等因素变化较为敏感。不同客户的产品配置、性能要求以及议价能力可能有所不同,相同客户在不同期间的订单价格也可能存在差异。”耐科装备在招股书中作出了解释,“若未来公司的经营规模、产品结构、客户资源、成本控制、技术创新优势等方面发生较大变动,或者行业竞争加剧,导致公司产品销售价格下降、成本费用提高或客户的需求发生较大的变化,公司将面临毛利率出现下降的风险。”

值得注意的是,这并不是耐科装备第一次上会。2021年12月,耐科装备IPO申请受理,2022年5月16日,公司上会却遭暂缓审议。此番二次上会,耐科装备股权相对松散,目前无控股股东,仍是一大难题。

招股书显示,耐科装备实际控制人为郑天勤、徐劲风、吴成胜、黄明玖、胡火根五人组成的一致行动人,分别持有公司9.74%、9.47%、7.32%、6.48%和5.70%,合计直接持有发行人38.71%的股份。

业内人士指出,分散的股权结构可能导致耐科装备存在决策效率降低的风险,进而对公司业务开展产生不利影响。此外,如果公司未来发生股权转让、定向增资、公开发行新股、一致行动人协议的有效期届满后不再续签等情况,可能给公司生产经营和发展带来潜在的风险。

《电鳗快报》

热门

相关新闻