2021-09-24 10:12 | 来源:中华网财经 | | [IPO] 字号变大| 字号变小

富士莱成立于2000年,主要从事医药中间体、原料药以及保健品原料的研发、生产与销售。

中华网财经9月22日讯中华网财经了解到,苏州富士莱医药股份有限公司(下称“富士莱”)回复创业板落实函。富士莱两年前折戟主板,这次拟闯关创业板。

富士莱成立于2000年,主要从事医药中间体、原料药以及保健品原料的研发、生产与销售。其曾于2015年10月9日挂牌新三板,2019年3月1日终止挂牌。此前在2018年12月18日富士莱闯关主板IPO,但被否。

招股书显示,2018年至2020年,富士莱营业收入分别为3.75亿元、4.52亿元、4.77亿元,归母净利润分别为9326.85万元、1.46亿元和1.41亿元。

证监会网站9月22日刊登的《关于苏州富士莱医药股份有限公司首次公开发行股票并在创业板上市的审核中心意见落实函的回复》披露了主要问询问题。在创业板问询中,深交所主要关注实际控制人及控制权、毛利率、行业分类、员工借款入股、第三方数据等共计7个问题。

为何股东从控股股东借款入股且利息低于同期银行利率

申报文件及审核问询回复显示,富士莱股东中有21名员工存在向控股股东富士莱发展借款入股的情形,目前尚未偿还的借款本金为1123.24万元,对应股份比例为4.09%。深交所要求说明上述股东未使用自有资金而从控股股东借款入股的原因及合理性,同时要求说明借款利息低于同期银行利率的原因及合理性,前期是否实际支付利息。

富士莱回复,2016年3月,公司新三板挂牌之后,向部分董事、监事、高级管理人员及核心员工共22人定向发行股票600万股,发行价格为4元/股,合计认购资金为2,400万元。同时,考虑到认购资金金额较大,被激励对象短期筹足认购款项具有一定难度,为更好的起到激励作用,控股股东富士莱发展作出决议,同意由富士莱发展向发行对象提供部分借款用于认购增资。其中,发行对象合计自筹469.50万元,合计向富士莱发展借款1,930.50万元。发行对象均与富士莱发展签订了《借款协议》,约定借款期限为5年,年利率为2.75%。富士莱发展出借资金来源为历年投资收益。2021年1月,原《借款协议》期限届满,发行对象均与富士莱发展签署了《借款协议补充协议》,协议主要内容保持不变,借款期限延长五年至2026年。股东部分使用自有资金、部分从控股股东借款入股,主要原因是:认购资金金额较大,股东短期筹集具有一定难度。

就借款利息低于同期银行利率部分,富士莱解释为《借款协议》及其补充协议约定的借款利率为2.75%,系参照了银行公布的对应期限的(5年期)定期存款利率(2.75%)。上述被激励对象自控股股东富士莱发展的借款后续实际均以发行人的分红或自有资金偿还了部分欠款(包括本金及利息),其中以公司分红进行偿还的具体形式主要为公司先将分红款转至上述股东账户,上述股东再将部分款项转至富士莱发展的银行账户。上述股东前期均已实际支付了借款利息。

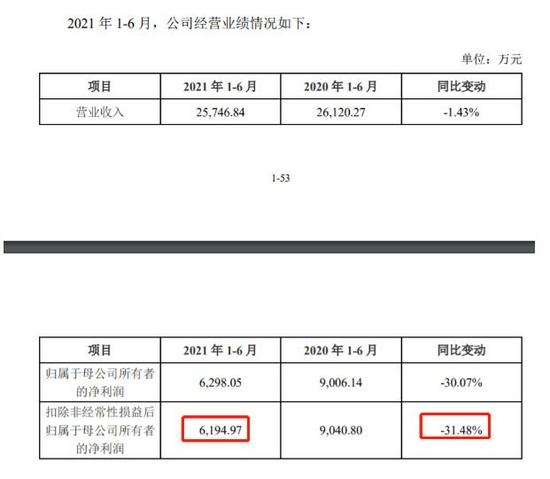

2021年上半年扣非净利润同比大降31.48%被问询

2021年上半年扣除非经常性损益后归属于母公司所有者的净利润较去年同期减少2,845.83万元,同比下降31.48%。深交所要求说明,进一步分析2021年上半年业绩下滑的原因。

富士莱解释称,业绩下滑主要受到几方面因素影响。首先,2021年1-6月,公司经营业绩较去年同期有所下滑,富士莱解释为2021年1-6月,公司实际美元兑人民币平均汇率由去年同期的7.0390下降至6.4829,贬值幅度为7.90%,从而导致公司外销美元收入折算为人民币的收入减少、财务费用增加,其中汇率变动影响收入减少1,482.48万元,影响财务费用增加447.93万元。

其次,受新增固定资产折旧增加及部分主要原材料单价上涨等因素影响,公司2021年1-6月营业成本较去年同期增加2,473.91万元。其中,720吨医药中间体及原料药扩建项目于2020年10月建成投入试生产,导致计入营业成本中的折旧费较去年同期增加599.30万元。

此外,2021年1-6月,公司加大研发投入以及经营管理需要人员增长等因素影响,公司研发投入及管理费等有所上升,其中研发费用较去年同期增加393.12万元,管理费用中职工薪酬增加142.66万元,业务招待费、差旅费增加43.51万元。

富士莱后续能否顺利上市,中华网财经将持续关注!

《电鳗快报》

热门

相关新闻