2022-12-12 16:39 | 来源:澎湃新闻 | | [IPO] 字号变大| 字号变小

招股书介绍,多点是中国及亚洲领先的零售云解决方案服务商,成立于2015年,为本地零售业提供基于云端的一站式端到端的数字零售SaaS平台,三个主要分部经营业务为零售核心服...

多点拟赴港上市,如何突破过度依赖物美系的局面?

12月7日,数字零售SaaS平台多点数智有限公司(Dmall Inc.,以下简称为“多点”)向港交所递表,申请在港股主板上市,瑞信和招银国际担任联席保荐人。

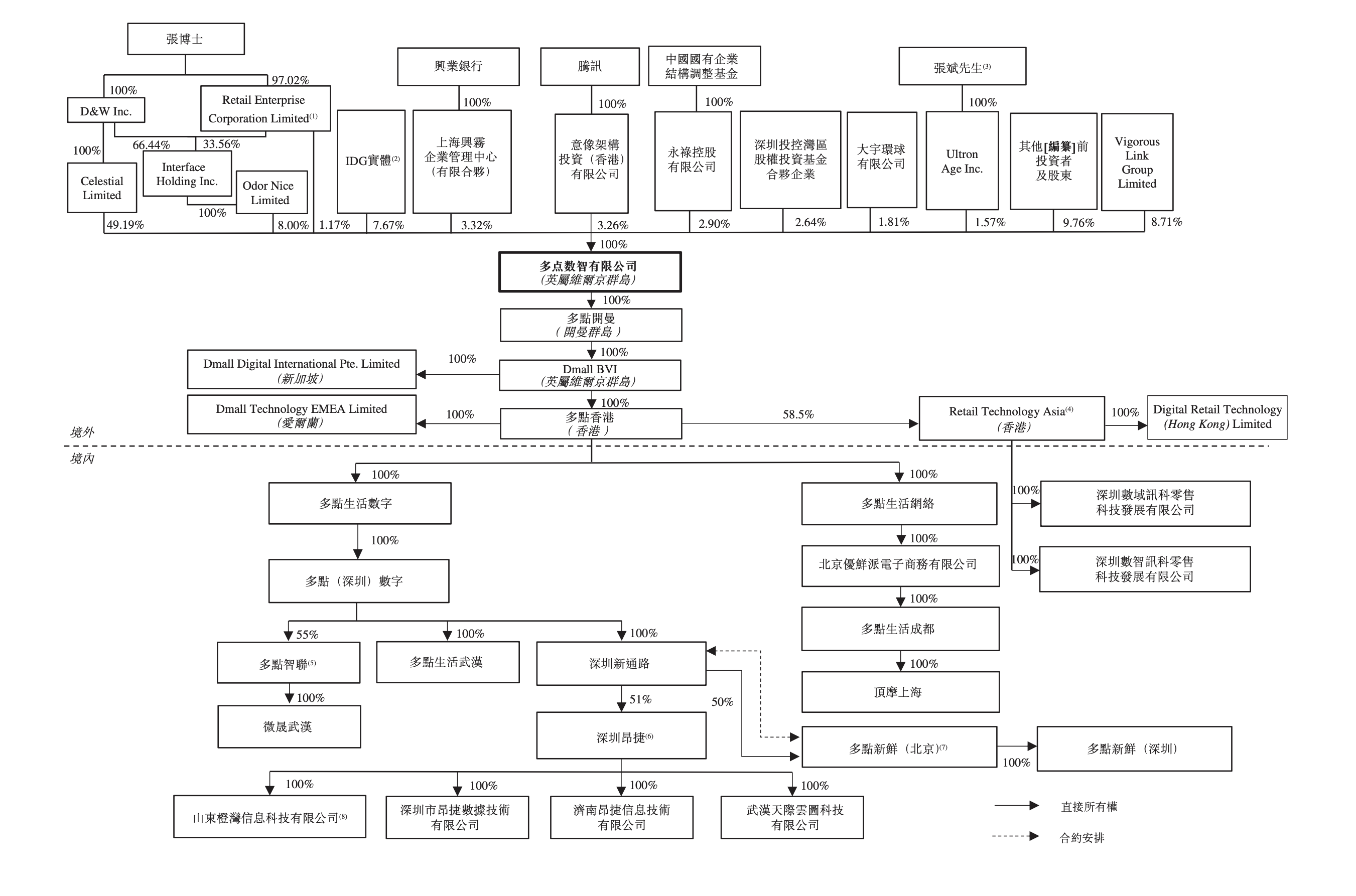

招股书介绍,多点是中国及亚洲领先的零售云解决方案服务商,成立于2015年,为本地零售业提供基于云端的一站式端到端的数字零售SaaS平台,三个主要分部经营业务为零售核心服务云、电⼦商务服务云以及营销及广告服务云。多点生活数字及多点生活网络为集团的境内控股公司,多点已于中国成立多家经营附属公司。

根据弗若斯特沙利文的资料显示,按商品交易总额计算,多点目前是中国及亚洲最大的零售云解决方案数字化零售提供商,截至2021年12月31日的市场份额分别为14.8%及9.0%。

招股书显示,创始人、高级顾问兼控股股东张文中于1994年创立物美科技时首次涉足零售业,并于2015年创立多点,一站式DmallOS系统于2019年推出。

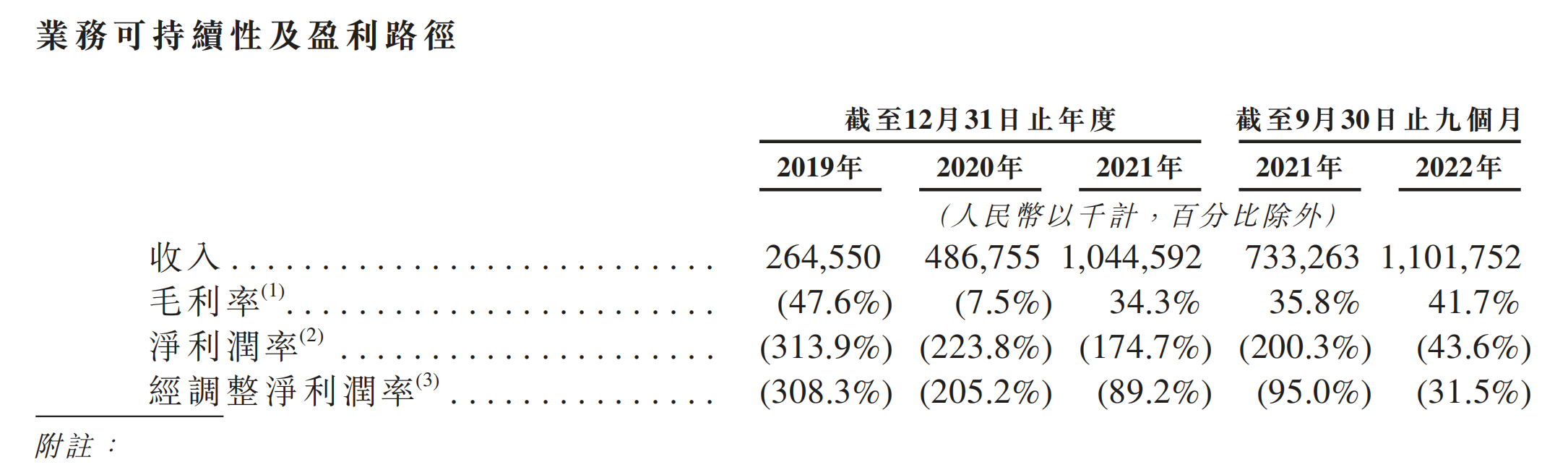

收入连年大增,但仍未实现盈利

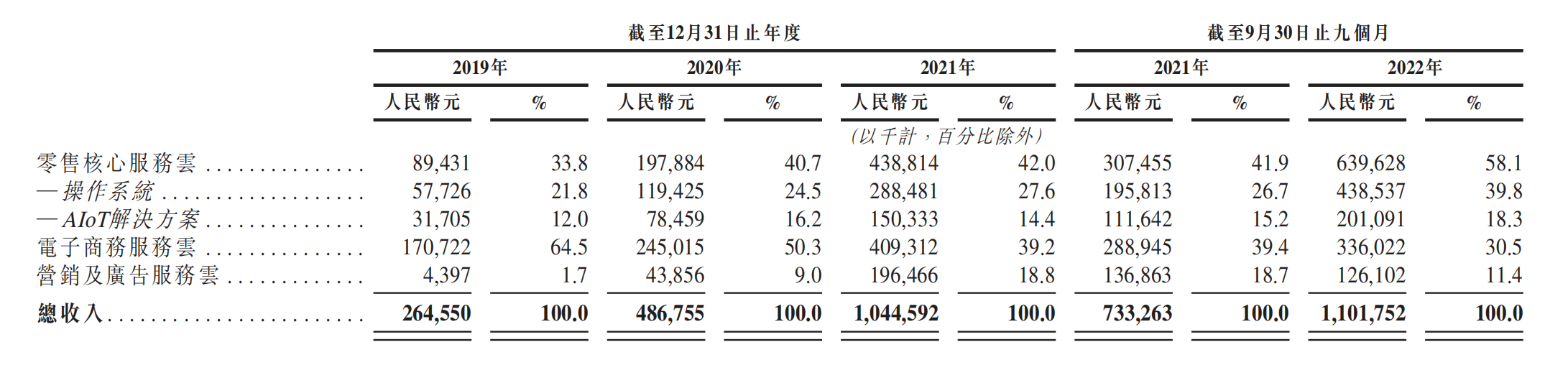

招股书介绍,多点三个分部经营业务零售核心服务云、Dmall OS系统、电⼦商务服务云,主要收费结构是按照系统所处理的客户商品交易总额中收取一定百分比费率的佣金,还包括收取产品和服务费用、咨询费用、广告刊登费等。

在此收入模式下,多点收入连续多年大增。2019年至2021年,多点收入分别为2.65亿元、4.87亿元、10.45亿元,2019年和2020年收入同比增幅分别为84%、114.6%。2022年前三季度收入为11.02亿元,同比增长50.3%。

招股书介绍,多点正策略性地转向高利润率的业务分部,并从毛利率显著较高的零售核心服务云解决方案中产生更多收入。

整体毛利率方面,2019年至2022年前三季度分别为-47.6%、-7.5%、34.3%、35.8%及41.7%。而三大业务中零售核心服务云收入占比逐年提升,从2019年到2022年9月底,收入占比从33.8%提升至58.1%。而电子商务服务云收入占比则从64.5%下降至30.5%。

尽管收入不断提升,但目前多点仍未实现盈利,且前三年亏损正持续扩大。2019至2022年前三季度,多点净亏损分别达8.3亿元、11亿元、18亿元及4.81亿元。经营活动使用的净现金分别为7.08亿元、4.82亿元、13亿元及1.64亿元。

超四成收入来自物美集团,计划扩大及多样化其客户群

客户群方面,招股书介绍,多点在战略上专注于蓝筹零售商,客户组合包括物美集团、麦德龙中国实体及DFIRetailGroup。在此基础上,已扩展零售业态的覆盖范围,从连锁超市、仓储式超市、百货商店、便利店、专卖零售商到以新零售方式运营的零售商。多点于2019年、2020年及2021年以及截至2022年9月30日止九个月,多点分别拥有69家、135家、352家及458家客户。

目前,多点大部分收入来自有限的主要客户,包括中国的物美集团、麦德龙中国实体、重庆百货集团、银川新华集团及在选定亚洲市场运营的DFI Retail Group。2019年至2022年前三季度,上述五大客户收入占比分别为74.5%、69.8%、70.2%及78.4%。

其中,物美集团为多点最大的客户,物美集团为物美科技及其附属公司,不包括麦德龙中国实体及银川新华集团。从2019年至2022年前三季度,来自物美集团的收入分别为1.56亿元、2.66亿元、4.73亿元及4.9亿元,分别占同期总收入的59.1%、54.5%、45.3%及44.4%。

招股书介绍,尽管多点计划扩大及多样化其客户群,但仍然期望在未来依赖主要客户,并预计物美集团将继续占收入的绝大部分。

对于“金主”物美集团及其他主要客户群的地位,多点也在招股书中提及过于依赖的风险。招股书介绍,目前多点的客户群相对集中,主要客户数量有限,此外多点还严重依赖关联实体。因此失去主要客户、未能与其续约、未能扩展客户群或是与关联实体关系的任何重大变化,均会对公司业绩与发展产生重大不利影响。

对于上述担忧,招股书也表示,由于对零售运营的深刻理解、满足复杂零售运营的先进系统以及高转换成本,多点为关联实体提供的服务难以替代,公司对获取独立客户的能力有信心,并预计未来本集团来自关联实体的收入占比将逐步下降。

此外,多点来自独立客户的收入实现快速增长,预计该增长趋势今后将会持续。今年前三季度来自独立客户的收入为2.94亿元,同比增长31.4%。

多点已将业务扩展至香港特别行政区、新加坡及柬埔寨。通过与总部位于德国的领先批发商麦德龙集团的合作,多点正处于进军欧洲市场的初始阶段,截至2022年9月30日,波兰的10家麦德龙欧洲门店已启用多点系统。此外,计划利用多点与及DFI Retail Group的项目作为展示案例,继续发展东南亚市场的业务,并进一步探索跨境机会。

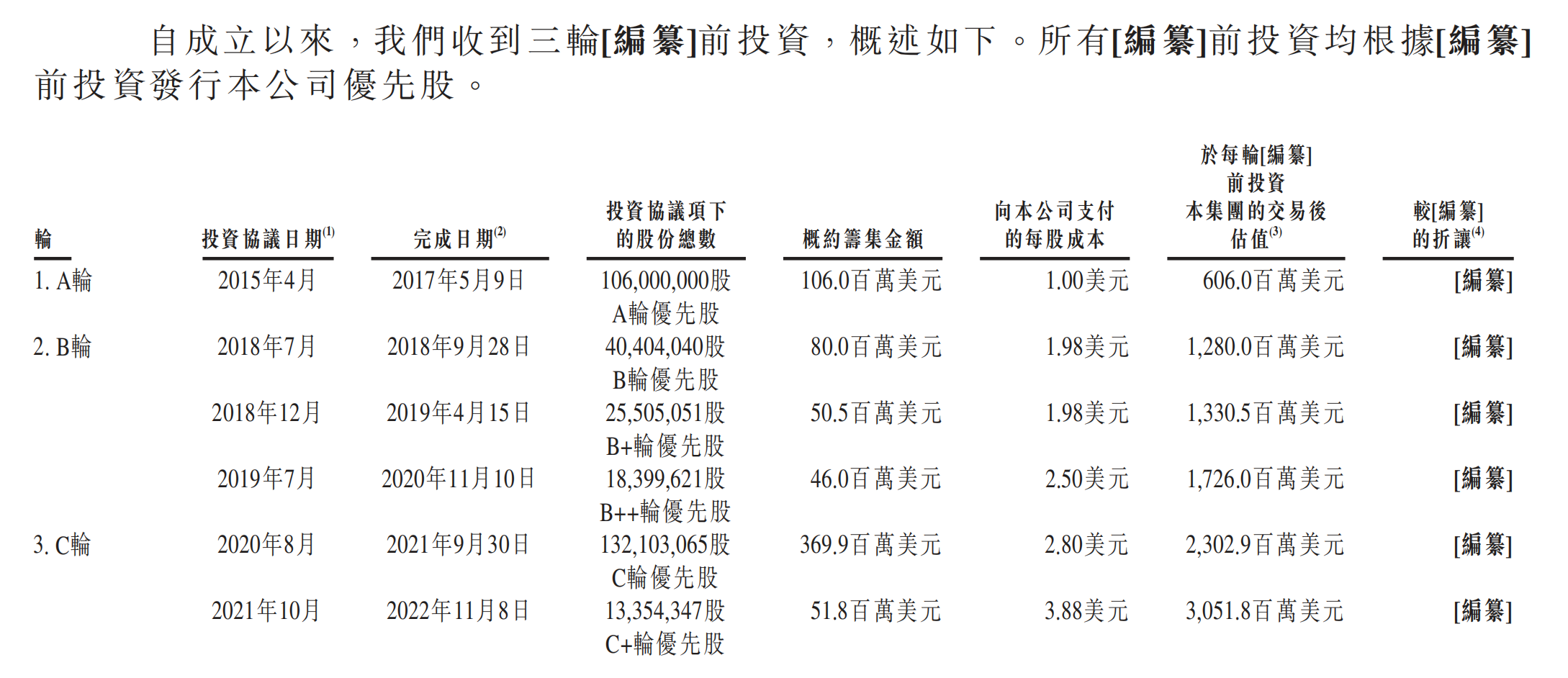

公司估值超30亿美元

招股书显示,IPO前投资者取得多轮股权融资以支持多点扩展业务营运,其中包括腾讯、IDG资本、兴业银行、中国国有企业结构调整基金及深圳投控湾区股权投资基金合伙企业组成。2015年至2021年多点共经历了6轮融资,共计筹集7.04亿美元,在今年11月8日完成C轮融资全部交割后,对应公司估值达30.52亿美元。

多点在招股书中表示,IPO募集所得资金净额将主要用于开发新应用程序和新服务模块;人才招聘;选择性地寻求与其有机增长策略互补的战略合作、投资和收购;扩大销售网络并进一步加强品牌声誉;以及用作营运资金和一般企业用途。

而IPO前,公司控股股东张文中总计持股58.36%,根据招股书,创始人兼控股股东张文中担任多点的高级顾问。

而张文中40岁的外甥张峰,则担任多点执行董事兼总裁,负责集团整体战略规划、业务运营及整体管理。张峰于2015年与张文中共同创立多点。此外,张文中24岁的女儿张康融担任多点的非执行董事,自2021年9月起任职于中国互联网技术公司字节跳动集团。

《电鳗快报》

热门

相关新闻