2021-03-11 15:28 | 来源:人民交通网 | | [IPO] 字号变大| 字号变小

报告期内,虽然东航物流营业收入逐年稳定增长,但归母净利润却呈先增后降的趋势,2019年归母净利润同比下降21.34%。业绩下滑,行业地位低下,东航物流的未来似乎难言乐观。...

对于航空物流,大多数人会先想起顺丰、圆通、京东快递,以及国际快递巨头UPS、DHL等。不过,多数人或许并不知道,有一家航空物流公司入行长达18年,是航空公司进入物流领域的第一梯队成员,这就是东航物流。

近日东方航空物流股份有限公司(简称:东航物流)即将接受上交所主板发审会的审核。据招股书显示,东航物流本次募投项目,在扣除发行费用后,均将直接应用于东航物流的主营业务发展,合计24.06亿元。

报告期内,虽然东航物流营业收入逐年稳定增长,但归母净利润却呈先增后降的趋势,2019年归母净利润同比下降21.34%。业绩下滑,行业地位低下,东航物流的未来似乎难言乐观。与此同时,混改之后产生的关联交易也成为IPO路上的一道障碍。选择此时登陆资本市场的东航物流能否依靠上市,改写航空物流领域的竞争格局呢?

净利润持续下滑 新兴业务增长乏力

据招股书显示,东航物流依托全球航线网络资源、拥有国内枢纽机场的地面操作资源、多元化的泛航空物流产品服务体系,以全方位信息系统为支撑,根据所提供服务的具体内容与形式的不同,东航物流主营业务可分为航空速运、地面综合服务和综合物流解决方案。

据了解,东航最早进入物流领域可追溯至2002年,当时航空物流行业的第一梯队是由东航、中航和南航三大航空集团组成,与现在快递行业的市场格局不同。2002年该领域的竞争远没有现在这般激烈,本土快递老大顺丰的总部刚刚成立,并且尚未建立自有航空公司。

国际市场上的大哥们如UPS(美国联合包裹运送服务公司)开创直航中国的服务也才仅仅一年时间。可以说,这一阶段,对于第一梯队的本土航空物流公司可谓占尽先机。不过,任何事物都有其两面性,伴随着网购的兴起,航空物流行业先后经历数次变革后,市场格局也产生了变化。

受快递行业利好的影响,航空物流也开始进入快速发展阶段。到2012年,随着跨境电商等的兴起,市场对航空物流的需求也在不断升级。不过,此时作为东方航空子公司的东航物流,未能抓住市场先机,而是在母公司东方航空大力发展航空客运的背景下沦为配角,业绩表现平平的东航物流与发展顺利的客运业务形成巨大反差。

此后,随着互联网迅速崛起,网络购物促进了国内快递物流行业的快速发展,众多民营企业纷纷涌入快递物流行业攻城略地。虽然东航物流拥有较好的航线资源,在经过一番激烈的角逐后,也逐渐掉队,近年来的业绩更是一直处于下滑状态。

据招股书显示,2017年-2019年,东航物流的营业收入分别为76.64亿元、108.76亿元、112.73亿元,归属于母公司股东的净利润分别为6.85亿元、10.03亿元及7.89亿元。有券商分析师表示,报告期内,东航物流营业收入逐年稳定增长,不过,近三年来归属母公司股东的净利润却呈先增后降趋势,尤其是2019年归母净利润同比下降21.34%。

此外,由于东航物流所处的航空物流业经营状况与宏观经济与国际贸易政策的波动密切相关。2020年又遭遇新冠肺炎疫情全球流行,给航空物流业带来的冲击不容忽视。在目前国际疫情依然严峻的形势下,全行业客机腹舱运力供给不足,推动发行人全货机运输周转量及运价水平上升,因而对发行人经营业绩产生一定积极影响。

目前,东航物流的主营业务主要包含三大项,分别为航空速运、地面综合服务、综合物流解决方案。从各类型业务收入来看,2019年,航空速运收入占据公司主营业务收入的60%,而地面综合服务收入占比从2017年的26.78%下滑至2019年的19.95%。而综合物流解决方案为东航物流近几年最新探索的商业模式,其报告期内,营业收入均未有大幅增长。据了解,虽然综合物流解决方案服务为东航物流新兴业务,不过,该业务目前面临着以顺丰控股为代表的民营物流企业以及国外大型物流企业等竞争对手,可以说行业竞争压力较大。

另外,从营收增速方面来看,东航物流与其他快递企业相比较,仍存在较大差距。通过2019年的营收做比较,2019年顺丰、UPS、DHL、联邦快递(FedEx)以及东航物流的营收(按当前汇率计算)分别为1121.93亿元、5159.75亿元、4921.6亿元、4818.18亿元以及112.73亿元,净利润分别为56.25亿元、309.19亿元、215.7亿元、39.7亿元以及8.25亿元。

此外,报告期内,2017年度、2018年度及2019年度,公司的主营业务毛利率分别为20.82%、16.96%及13.12%,其综合毛利率呈现出连年递减态势。2018年东航物流营收增长主要来源于客机腹仓运输—承包经营,而该业务整体毛利率低下,进而拉低公司整体毛利率。

同时,2018年度该公司航油平均采购单价较2017年度增长24.97%,作为一家对航油价格较为敏感的航空物流企业,这或是造成该公司毛利率下降的主要原因之一。值得关注的是东航物流2019年客机腹舱运输—承包经营业务的毛利率为负。

据了解,东航物流的单项业务毛利率为负现象并不是首次出现,2016年其全货机运输业务毛利率亦为负。正因为数次出现负值,自然也引起监管层的关注,在证监会反馈意见稿里也要求东航物流说明公司2016年全货机运输业务毛利率为负的原因。不过,在招股书中,仍未有相对应的解释。

退役机型占比过高 资产减值或拖累业绩

对于商务航线来讲,波音747机型曾是各大航空公司首选。据悉,波音747(英语:Boeing 747)是由美国波音公司在上个世纪六十年代末在美国空军的主导下推出的大型商用宽体客/货运输机(Wide-body commercial airliner and cargo transport aircraft)亦为世界上第一款宽体民用飞机。

自1970年投入服务后,到空客A380投入服务之前,波音747保持全世界载客量最高飞机的纪录长达37年。然而,正是这个素有空中女王之称的B747,在经历数十年的服役之后,伴随着多家航空公司陆续宣告B747的退役,曾经的经典机型即将落下帷幕。

此后,国泰、日航、法航、澳航等航空公司都相继为 747 举办了退役仪式,2016年7月27日,波音公司在发布的一份监管文件中表示,可能会停止生产波音747飞机,从而结束这款飞机近半个世纪的生产史。这意味着,此后如果再购入或者持有B747的航空公司,未来可能面临一定的资产减值风险。

据招股书显示,报告期内,东航物流资产减值损失分别为 54,565.84 万元、-1,404.04 万元和-37.11 万元,2019 年公司的信用减值损失为 44.54 万元。其中资产减值损失中固定资产减值损失分别为 52,635.27 万元、0 万元和 0 万元,2017 年度的资产减值损失主要为确认下属子公司中货航融资租赁的两架 B747 型飞机资产减值损失所致。

截至 2017 年末,东航物流资产组的账面净值为107,943.03 万元,2017年11月,顺丰控股以单架次约1.6亿元的价格竞拍翡翠航空两家波音 747 货机,竞拍成功的两家货机型号为 B-2423 和 B-2422,与公司目前融资租赁的 B2425 和 B2426 的两架飞机为同一机型,且在同一时期出厂。

同时,鉴于 B747 型飞机已无新飞机出售,各大航空公司也陆续淘汰该机型,后续维护运营成本会有所提高,且航油呈现上涨的趋势,而 B747型飞机油耗较大,未来预计将持续产生亏损,故公司管理层认为两架飞机及两台备用发动机的资产组存在减值迹象。

公司聘请了中企华资产评估公司对两架飞机及其备用发动机的资产组进行减值评估,并出具了资产评估基准日为 2017 年 12 月 31 日的《中国货运航空有限公司拟对两架 B747飞机以及两台备用发动机进行减值测试项目资产评估报告》(中企华评报字(2018)第 3135 号)。

根据相关评估结果,上述资产组的评估值为 55,886.03 万元;资产组的账面净值为 107,943.03 万元,减值额为 52,057.00 万元,减值率为 48.23%。公司按照上述测试结果在 2017 年报表中进行了计提资产减值损失的账务处理。

据了解,截至2018年末,东航物流拥有全货机9架,包括6架B777飞机和3架B747飞机,B747货机数量占比33%。作为航空背景东航物流,对于业内各类航空装备的动态应该了如指掌,不过,令人疑惑的是为何明知B747停产背景下还要入手?针对外界的质疑,东航物流也始终是避而不答。

关联交易频发引质疑

除了2019年盈利下滑外,东航物流或将面临航空物流市场竞争进一步加剧的挑战。业内人士表示,虽然东航物流在国内航空物流市场占有一席之地,不过,受东航集团运行模式的制约,相对于其他的同行,无论是货机规模,还是营收业绩方面,仍存在很大的差距。

据招股书显示,在航空速运业务方面,东航物流表示其拥有“充足的机队资源”,控股子公司中货航已形成全货机经营和客机腹舱经营结合的航空货运运营模式,截至2019年末,中货航拥有9架货机和723架客机腹舱资源。

然而,通过查阅招股书,其主要竞争对手为国货航,国货航总部位于北京,以上海为远程货机主运营基地。截至 2018 年 12 月末,国货航拥有全货机 15 架,并独家经营中国国航 664 架客机(不含公务机)的全部客机腹舱业务。2018 年度,国货航实现营业收入 124.10 亿元,归母净利润 3.89亿元。

与此同时,南航股份总部位于广州,截至 2018 年末,南航股份拥有 14 架货机和 826架客机的腹舱资源。2018 年度,南航股份实现货邮运输营业收入 100.26 亿元;2019 年 1-6 月,南航股份实现货邮运输营业收入 44.09 亿元。此外,面对境外竞争对手,FedEx自有货机639架,UPS自有货机248架,而在国内市场,顺丰航空全货机机队数量达到61架。业内人士表示,相比较于东航物流机队规模还是太小,总共就9架飞机,而fedex有600多架,这个差距还是比较大的。

此外,东航物流自2017年开展混合所有制改革,是央企中首批进行混改的试点企业,也是国家民航领域混改试点的首家落地企业。虽然混改之后给公司注入新的活力,不过,东航物流也因此与其实控人东航集团产生大量交集,以致关联交易等问题层出不穷,这也使得东航物流的IPO之路增添了很多不确定性。

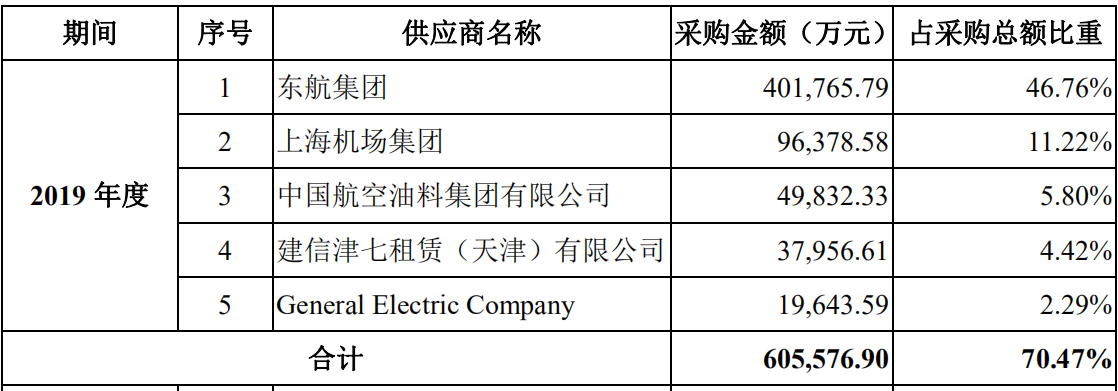

据招股书显示,2019年内公司第一大销售客户便是东航集团,对其销售收入为8.7亿元,占总营收比例为7.73%,主要为公司向东航股份提供地面服务、货物处理等货运物流业务保障服务。与此同时,东航集团也是公司第一大供应商,2019年公司从集团采购40.17亿元,占采购总额比重为46.76%。据公司表示,该部分采购主要是东航股份委托中货航(东航物流子公司)经营客机腹舱业务所产生的费用。

与此同时,从上述数据可以看出,东航物流在销售端和采购端均存在关联交易。销售端的经常性关联交易主要是因客机腹舱委托经营、承包经营、向关联方提供地面综合服务及综合物流解决方案等产生。2017年度—2019年度,东航物流经常性关联销售占当年营业收入的比重分别为7.39%、7.72%及7.82%。

据招股书给出的解释,东航物流采购端的经常性关联交易除了自2018年4月起客机腹舱承包经营业务产生的承包费及货站及软件租赁费外,主要为向关联方采购的航空运力、修理服务以及数据服务等。2017年度—2019年度,东航物流经常性关联采购占当年营业成本的比重分别为13.72%、35.35%及41.18%,逐年攀升。

虽然东航物流在招股书中用了一整节的内容来解释其与东航集团之间关联交易存在及其定价的合理性,如会事先经评估机构评估并出具评估报告,并按评估报告确定价格、会参考独立第三方市场价格及收费标准等。不过,值得关注的是,2019年东航物流的腹舱运输承包经营业务毛利亏损了1.3亿元,而其承包的对象正是东航股份。

该承包模式是由东航物流向东航股份支付承包费,之后货运和运营收入归东航物流所有。而财报中同比大增50.51%的客机腹舱承包费,或许是此项业务亏损的主要原因,大幅涨价原因不免令人起疑。针对关联交易,证监会在其下发的反馈意见稿中也有呈现,要求该东方物流说明关联交易是否影响其的经营独立性、东航物流是否对控股股东或实际控制人存在依赖。

不过,在东航物流在招股书中坦言,从全球物流行业来看,已形成以联邦快递(FedEx)、UPS和DHL为代表的跨国企业作为行业领导者的竞争格局,而东航物流相比大型跨国企业仍存在较大差距。这或许也是东航物流此次IPO的重要原因,作为国内航空物流业的老前辈,面对行业内日趋激烈的竞争业态,似乎不甘心就此掉队,想在如今的物流红海中杀出一条血路,又谈何容易?

与此同时,自2018 年以来,中美经贸摩擦不断加码,给全球宏观经济和企业经营带来了一定的不确定性。也导致所涉及商品的对美进出口成本增加,或将使得对美进出口运输需求减少。若中美经贸摩擦持续深化、加征关税方案长期持续,将会给公司未来发展带来一定的不利影响。

《电鳗快报》

热门

相关新闻