2019-04-21 12:23 | 来源:时代周报 | | [银行] 字号变大| 字号变小

民生银行的发起人本就以民营企业为主,且股权分散,股东中拥有刘永好、史玉柱等明星企业家。其“三大战略”之首便是做“民营企业的银行

民生银行(6.630,0.02,0.30%)不缺故事。

近日,民生银行发布2018年财报,报告显示:民生银行2018年实现营业收入1567.67亿元,同比增长8.65%;归属于上市公司股东的净利润为503.27亿元,同比增长1.03%。

在发布财报的股东大会上,董事长郑万春也提到了公司归母利润突破500亿大关。 然而,在漂亮的数据背后,还有刺眼的500亿不良贷款,以及大降21.56%的拨备覆盖率。在利润总额同比下降2.93%的情况下,归母净利润的增长令人摸不着头脑。

此外,与民营企业紧密联系的民生银行,两位数的不良贷款增长率与高达500亿不良贷款与民营企业的困境紧密联系。其中,房地产与金融业是拖累这些不良贷款的主角。民生银行也正在华北地区遭遇“滑铁卢”。

数据已经告诉了人们其中的秘密。

房产下行,华北地区占据近半坏账

民生银行的发起人本就以民营企业为主,且股权分散,股东中拥有刘永好、史玉柱等明星企业家。其“三大战略”之首便是做“民营企业的银行”。

据公布财报股东大会上董事长给出的数据:“2018 年,民生银行累计发放民企贷款1.37 万亿元,占累计发放对公贷款的66.74%(含贴现);截至2018年末,民营企业贷款占对公贷款的比重达到55%。 ”

事实上,民生银行不良贷款高企并不是新鲜事。连续三年,该行不良贷款处于连年升高的状态。可以说,民生银行双位数增长的不良贷款率背后,是地区与行业的故事。

据财报显示,华东地区与华北地区仍是民生银行贷款的两大龙头地区。其中,华北地区贷款占比为28.76%,环比下降4.16%。

尽管华北地区贷款占比下降,然而坏账率却不降反升。2018年华北地区坏账率占民生银行全部坏账比例为42.65%,几乎占去坏账额的半壁江山。

从图表来看,不良贷款迅猛增长的几个行业,都与房地产都有千丝万缕的联系。其中,金融业的不良贷款,从1500万迅速增加到13.56亿,增长率达到8940%。房地产、建筑业的增长率分别为102.3%和55.4%。在个人贷款方面,住房贷款数量下跌4.41%,显示房地产需求不振。

金融行业的不良贷款,与宏观经济遇冷、股市、房地产低迷、信贷收缩相关。将坏账率行业与坏账分布地区加以综合,联系到此前山东菏泽作为房地产松绑第一市等消息。华北地区房地产行业下行,给民生银行带来的业绩压力是无法忽略的。

利润秘诀:拆东墙补西墙?

这边坏账高企,另一边则是500亿净利。个中秘诀,全在于调整拨备覆盖率。

财报显示,民生银行营业利润与利润总额环比分别下降2.56%与2.93%,但归母净利润反而上升1.03%,利润突破500亿大关。乍看之下矛盾的数据,联系上下降了21.56%的拨备覆盖率,似乎就解释得通了。

按照中国银保监会的规定:拨备覆盖率=贷款减值准备/不良贷款余额。

根据财报,民生银行2018年拨备覆盖率为134.05%,同比下降21.56%,在18家已公布财报的上市银行中排名末尾。

贷款减值准备是银行对未来坏账的一个预估,从而预留准备金,这部分预留的准备金算作营业支出,算入当期成本。若贷款减值准备增加,意味着银行为未来的坏账做了更充分的准备,若减少,则意味着银行对未来贷款质量信心充足,并不预留太多准备。

银行贷款减值准备应当与不良贷款余额、不良贷款率同升同降,从而保证应对风险的能力。但财报显示,民生银行2018年不良贷款余额538.66亿元,比上年末增加59.77亿元,增幅12.48% 。但民生银行贷款减值准备余额为712.16亿元,较上年末下降了33.03亿元。

2018年2月28日,银监会印发《关于调整商业银行贷款损失准备监管要求的通知》,将拨备覆盖率监管要求由此前的150%调整至120-150%。这让民生银行有了通过透支未来抗风险能力提高利润的机会,勉强维持了1%的利润增长。但在目前发布财报的18家上市银行中,它是唯一一家拨备覆盖率低于150%的。

这样看来,民生银行派发的每股0.345元股息,就是打肿脸胖子的行为。不知这些股息,能否抹去股东心头对未来的担忧。

给千禧一代加杠杆

担忧不会自行消除,利润的来源不能永远靠调整拨备覆盖率,必须要有能挣钱的业务。

民生银行不得不想办法从业务上着手。

据天风证券(9.940,0.01,0.10%)团队分析,民生银行估值巅峰出现在2008年至2012年,当时,凭借小微企业金融业务,民生银行实现了48%的净利润复合增长率。在高峰时的2013年,小微贷款占全行贷款比例达到26%,但随着经济下行,15年后民生银行便不再公布小微企业的不良率。

在公布财报股东大会上,民生银行行长郑万春似乎准备在小微贷款业务上重新发力。他透露:“2018年累计发放小微贷款4,714.05 亿元,年末小微企业贷款达4,069.38 亿元,比上年末增长13.31%,占本行贷款的13.38%,小微企业贷款和服务客户数量保持较快增长。”

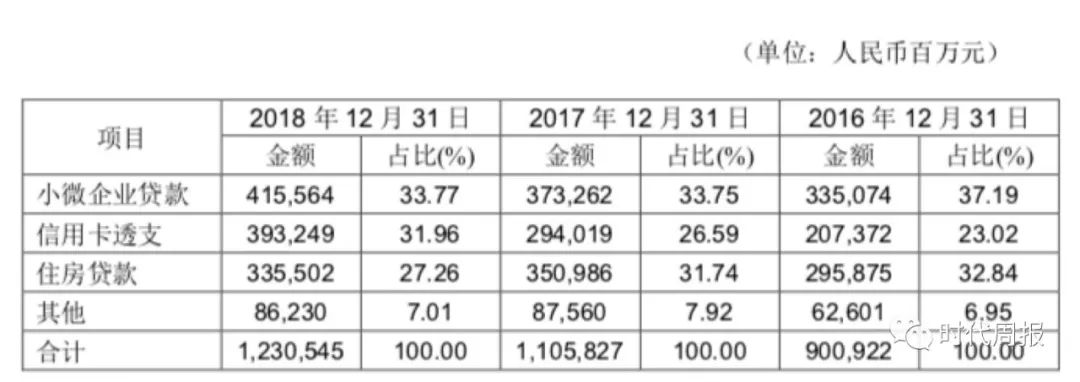

比起充满情怀、能被提到战略层面讲故事的小微企业策略,信用卡业务更像实打实的现金牛。在民生银行的产品分类中,小微企业贷款归属于个人贷款,个人贷款占整体贷款的40.26%。其中,小微企业贷款虽然在绝对数量上录的13.31%的增长,但在占比上仅增加0.02%。

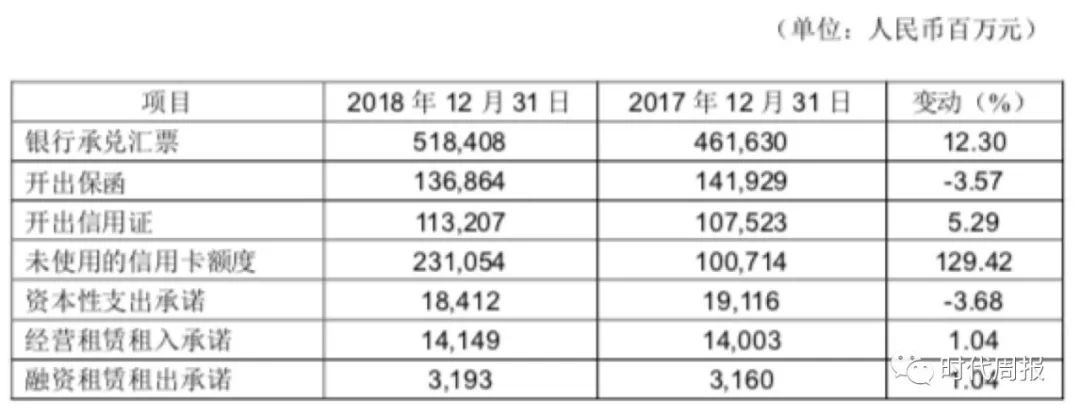

相比之下,住房贷款占比下降的份额更多是被信用卡透支所弥补。报告显示,2018年民生银行信用卡累计发卡量达到4,954.72万张,报告期内新增发卡量1,080.86万张;实现交易额22,116.25亿元,同比增长34.18%;应收账款总额3,932.49亿元,比 上年末增长33.75%;不良率2.15%,较上年末微升0.08个百分点。

除去漂亮的增长数据,信用卡业务还带来了实打实的营收,信用卡卡均交易额4.46万元,保持同业先进水平。全年实现非利息净收入280.73亿元,同比增长33.82%,占总营收的17.9%。

同时,民生银行新增客户中,千禧一代客户占总数的64.36%,指望今年最大才19岁的千禧一代支撑住房贷款似乎不现实,牢牢把握住他们信用卡透支带来的利润恐怕才是真实意图。

要知道,民生银行财报中,还有2300亿的信用卡额度未被使用。这是民生银行未来的底气吗?

新浪财经注:原文有误。民生银行行长为郑万春,董事长为洪崎。

《电鳗快报》

热门

相关新闻