2023-12-13 14:27 | 来源:中国基金报 | | [IPO] 字号变大| 字号变小

浙江佑威新材料股份有限公司(简称“佑威新材”)招股书显示,公司主营业务为复合材料成型用辅助材料和结构芯材的研发、生产和销售,主要产品包括真空袋膜、脱模布等真空辅材...

2月12日晚,深交所网站披露,佑威新材及保荐人安信证券申请撤回上市,根据《深圳证券交易所股票发行上市审核规则》第六十二条,深交所决定终止对其首次公开发行股票并在主板上市的审核。

今年6月8日,佑威新材上市申请获得受理,7月6日收到首轮问询,公司在11月9日回复问询。随后,在11月23日,佑威新材收到二轮问询,但仅仅一周后公司提出撤回上市申请,最终倒在了二轮问询,整个IPO之旅历时仅半年。

首轮问询,深交所上市委对公司招股书的披露质量“颇有微词”,要求其修订招股说明书相关章节内容,“客观、准确、浅白地呈现发行人主营业务的基本情况、市场竞争状况”。对风险提示章节,上市委要求公司“避免陈述适用于所有拟上市公司的风险因素,避免笼统、模板化表述”。

佑威新材主营业务是复合材料成型用辅助材料和结构芯材的研发、生产和销售,目前产品主要用于风电叶片的生产。公司2021业绩大幅下滑,2022年又重回近20%的增长,波动较大。另外,报告期内,公司毛利率持续下滑且与同行变动趋势不一致;公司应收账款持续走高,2022年应收账款已经占到当年营收的56%。

被要求“浅白”呈现信息

避免笼统、模板化表述

浙江佑威新材料股份有限公司(简称“佑威新材”)招股书显示,公司主营业务为复合材料成型用辅助材料和结构芯材的研发、生产和销售,主要产品包括真空袋膜、脱模布等真空辅材和轻木芯材、PET 泡沫芯材等结构芯材。公司产品主要用于风电叶片的生产。

首轮问询中,深交所要求公司修订招股说明书相关章节内容,完善关于业务、行业等相关信息披露事项,客观、准确、浅白地呈现发行人主营业务的基本情况、市场竞争状况。

具体来看,公司被要求说明真空辅材产品相关指标已达国际先进水平的依据及其权威性,与同类竞品的指标比较情况;列示掌握PET发泡到套材加工全套生产工艺的新材料企业,结合相关与公司的技术、规模等方面的比较情况,说明在结构芯材行业的市场地位。

公司还被要求按照《招股说明书格式准则》第44条要求,从主要产品参数、技术实力、供应能力、收入来源和融资渠道等方面与竞争对手进行比较;及结合最新市场数据支持,运用图表分析并披露竞争优劣势,修订关于竞争劣势的相关信息披露。最后,深交所要其说明可比公司和竞争对手选取标准,说明选取的准确性和完整性。

风险揭示方面,公司在招股说明书风险揭示章节中也存在多项与相关规定不相符的情形。比如,“原材料价格波动的风险”中,公司仅披露原材料采购占比,未对尼龙粒子、聚乙烯、锦纶工业丝、涤纶工业丝、轻木和聚酯切片等原材料在报告期的价格波动和对发行人的影响进行揭示。

深交所要求公司结合《招股说明书格式准则》的相关要求,遵循重要性原则,针对性披露实际面临的风险因素,避免陈述适用于所有拟上市公司的风险因素,避免笼统、模版化表述,避免出现风险对策、发行人竞争优势及类似表述。

业绩波动大、应收账款高

毛利率与行业趋势背离

招股书显示,报告期内,公司2021年和2022年营业收入分别同比增长-36.58%和19.69%;2021年和2022归母净利润年分别同比增长-55.77%和22.99%,波动较大。公司解释,报告期内业绩波动主要受到风电行业“抢装潮”以及去补贴的影响。

监管要求公司结合下游风电行业需求变化、行业政策变化、原材料价格波动等情况,分析业绩变化合理性,是否具备经营业绩稳定、规模较大的特征。

招股书还显示,公司应收款项较高且持续增长。报告期各期末,公司应收账款账面余额分别为2.56亿元、2.08亿元和3.23亿元,占收入的比例为33.61%、42.92%和55.79%。报告期内,公司应收账款周转率分别为3.76次/年、2.09次/年和2.18次/年,同行业可比公司平均值分别为4.04次/年、3.58次/年和3.22次/年。

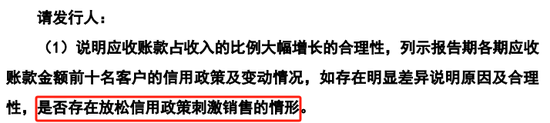

深交所要求公司说明应收账款占收入的比例大幅增长的合理性,列示报告期各期应收账款金额前十名客户的信用政策及变动情况,如存在明显差异说明原因及合理性,及是否存在放松信用政策刺激销售的情形。

另外,监管要公司结合数据分析应收账款周转率总体低于可比公司的原因及合理性,结合可比公司情况说明坏账准备计提的充分性。

公司毛利率持续下滑,且变动趋势与行业背离,也被问及到。

报告期内,公司综合毛利率分别为40.24%、27.27%和24.77%,其中主营业务毛利率分别为 42.57%、27.40%和24.35%,持续下滑。报告期内,同行业可比公司毛利率平均值分别为 33.26%、26.43%和28.20%,总体先降后升。

深交所要求结合产品类型、行业地位、技术水平、竞争格局等因素分析公司与同行业可比公司对应业务板块毛利率的差异及合理性,毛利率变化趋势与同行业可比公司不一致的原因。

《电鳗快报》

热门

相关新闻