2021-01-19 22:27 | 来源:投资时报 | | [IPO] 字号变大| 字号变小

亚香股份主要从事香料产品研发、生产及销售,通过销售、生产两端发力,研发、采购等提供支持,形成了以多品种、中小规模批量的香料产品生产、销售为主的盈利模式。...

报告期内,亚香股份存货及应收账款占比较高,产能利用率亦有所下降。此外,该公司较为依赖委外加工生产,研发费用低于同行业可比公司水平

《投资时报》研究员辛夷

香料香精并不是人们生活中的直接消费品,而是作为配套原料添加在其他产品中,其被广泛应用于食品、烟草、日化、医药、饲料、化妆品、纺织和皮革等各行各业,用量虽微,但对产品品质至关重要。

近日,主营香料产品的昆山亚香香料股份有限公司(下称亚香股份)正式向深圳证券交易所递交招股说明书,申请登陆创业板。

本次IPO,该公司拟公开发行人民币普通股(A股)不超过2020万股,拟募集金额5.2亿元,将全部用于“6500t/a 香精香料及食品添加剂和副产15吨肉桂精油和1吨丁香轻油和20吨苧烯项目”“偿还银行贷款项目”及补充流动资金中。

《投资时报》研究员查阅亚香股份招股书注意到,2017年—2019年及2020年上半年(下称报告期),亚香股份存货及应收账款占比较高,存货规模持续增加,产能利用率亦有所下降。此外,该公司较为依赖委外加工生产,研发费用亦低于同行业可比公司。

前五大客户营收占比超七成

招股书显示,亚香股份主要从事香料产品研发、生产及销售,通过销售、生产两端发力,研发、采购等提供支持,形成了以多品种、中小规模批量的香料产品生产、销售为主的盈利模式。

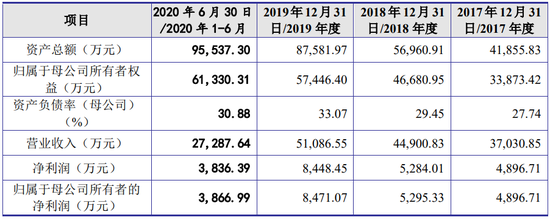

报告期内,亚香股份分别实现营业收入3.70亿元、4.49亿元、5.11亿元、2.73亿元,2018年、2019年同比增长率分别为21.25%、13.78%,呈小幅下滑趋势。

该公司在回复交易所问询函时亦披露了2020年上半年的业绩变动情况。数据显示,2020年1—6月,亚香股份营业收入同比增长2.04%,但香料产品销量同比下降5.51%,净利润亦同比下降12.32%。可见,2020年上半年,亚香股份的经营状况并不乐观。

同时,报告期内,亚香股份净利润分别为4896.71万元、5284.01万元、8448.45万元、3836.39万元;经营活动产生的现金流量净额分别为2917.71万元、-1461.87万元、3147.87万元和5923.07万元。可以看出,2017年—2019年,该公司经营活动现金流量净额均低于同期净利润。

查阅招股书,《投资时报》研究员还注意到,报告期内,亚香股份前五大客户销售收入分别为2.66亿元、3.23亿元、3.72亿元及2.02亿元,占营业收入的比例分别为71.78%、71.95%、72.72%和74.09%,占比均在70%以上,客户集中度偏高。

分析人士认为,香料具有一定的品牌壁垒,食品饮料、日化等生产企业为能长期保持产品特有的口感和香气、产品口味的稳定性,通常不会对上游香精供应商进行大幅度的调整和更换。因此,香精生产企业也不会轻易改变香料供应商。

但是,对于亚香股份来说,客户集中度高或意味着该公司对下游客户的议价能力较弱,这也能从公司的赊销方式及高占比应收账款得以反映。

若上述主要客户生产经营状况发生重大不利变化或未来发展计划发生变化,需求下降,主要客户转向其他供应商采购相关产品,亚香股份可能难以寻找新的客户,或将给公司生产经营带来一定不利影响。

亚香股份主要财务数据情况

数据来源:亚香股份招股书

存货规模持续增加,产能利用率降低

查阅招股书,《投资时报》研究员发现,近年来亚香股份存货规模持续增加,应收账款占比较高。

报告期各期末,该公司存货的账面价值分别为1.31亿元、2.06亿元、2.53亿元和2.58亿元,占该公司资产总额的比例分别为31.29%、36.24%、28.89%和26.98%。整体来看,原材料、库存商品和半成品金额较大,导致存货余额较高。而较高的存货金额,一方面对该公司流动资金占用较大,可能导致一定的经营风险;另一方面如市场环境发生变化,可能在日后的经营中出现存货减值的风险。

随着经营规模的扩大和业务的增长,亚香股份应收账款总体规模亦较大。

报告期各期末,该公司应收账款账面价值分别为1.11亿元、0.97亿元、1.27亿元和1.34亿元,占同期营业收入的比例分别为29.98%、21.50%、24.84%和49.00%。如果未来香精香料行业景气度下降或主要客户生产经营发生不利变化,导致公司不能及时取得回款,会造成自身经营性现金流减少,对公司的经营造成不利影响。

从周转率来看,报告期内该公司存货周转率分别为1.84、1.79、1.39和0.74,应收账款周转率分别为3.46、4.05、4.33和1.98;而同行业上市公司存货周转率平均值分别为4.55、4.70、4.10、1.88,应收账款周转率平均值分别为11.55、10.21、8.72、3.62。可以看出,亚香股份的存货周转率及应收账款周转率均远低于同行业上市公司平均水平。

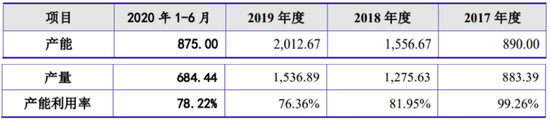

同时,报告期内该公司产能利用率也呈现下降趋势,分别为99.26%、81.95%、76.36%、78.22%。该公司在招股书中解释称,产能利用率呈下降趋势,主要原因是2018年8月收购了江西亚香,导致公司2018年、2019年合计产能较上年分别增长74.91%、29.29%,增幅较高,使得2018年、2019年产能利用率有所下降。

那么在这种情况下,该公司此次募资旨在扩大香料生产规模的需求是否不那么急迫?

亚香股份产能、产量情况(单位:吨)

数据来源:亚香股份招股书

依赖委外生产,研发投入较低

《投资时报》研究员注意到,报告期内,亚香股份通过多种生产方式组织生产,包括完全自产、部分工序委外生产、外购中间体、主要工序委外生产及外购粗成品等方式。

招股书数据显示,报告期内,该公司完全自产的产量分别为206.20吨、714.33吨、1144.14吨、545.04吨,占当期总产量的比例分别为7.62%、22.39%、42.97%、38.53%;完全自产收入规模分别为2008.97万元、4088.45万元、21970.98万元、89922.45万元,占当期营业收入的比例分别为5.72%、9.37%、44.85%、35.63%。可以看出,亚香股份完全自产的产量及收入占比较低,主要依赖委外生产。

该公司在招股书中表明,委外生产等是行业内公司应对香精香料市场产品品类众多、下游客户采购需求多样等因素所采取的合理有效的应对方式,符合行业惯例。

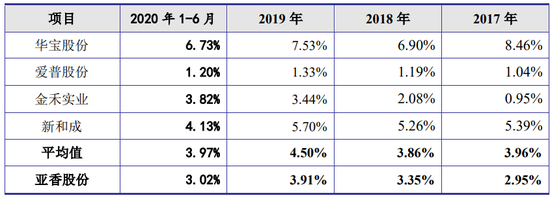

另外,亚香股份在招股书中表明坚持进行工艺改进、原料筛选相关香料技术的创新,为客户提供高品质的各类香料产品,但该公司的研发投入却持续低于同行业可比公司的平均值。

招股书数据显示,报告期内,亚香股份研发费用分别为1090.93万元、1503.38万元、1999.65万元和823.58万元,占营业收入的比重分别为2.95%、3.35%、3.91%和3.02%,低于4%的行业均值。

与此同时,《投资时报》研究员注意到,亚香股份的研发技术团队人员相对较少。报告期内,研发和技术人员人数分别为26人、38人、49人、44人,占公司职工总数的比例分别为12.44%、11.34%、14.04%、10.16%;管理及行政人员的人数分别为67人、106人、140人、137人。研究和技术人员数量及增长幅度低于管理及行政人员。

报告期内,研发人员的人均薪酬分别为1.08万元/月、1.17万元/月、1.15万元/月、1.11万元/月,人均水平也均低于同期管理人员。

亚香股份研发费用占营业收入比例与同行业上市公司对比情况

数据来源:亚香股份招股书

《电鳗快报》

热门

相关新闻