2020-12-21 10:47 | 来源:投资者网 | | [产业] 字号变大| 字号变小

蓝月亮未来的盈利潜力,包括盈利的提升空间及营收的扩大规模能否消化掉当前的高估值水平,是当前投资者关注的主要问题。...

原标题:“洗衣液第一股”竟无定价权 蓝月亮的70倍估值是馅饼还是陷阱?

给予没有获得定价权的“伪龙头”70倍的市盈率,市场对蓝月亮的“厚爱”或许有些非理性。

《投资者网》郭晓

12月16日,洗衣液第一股蓝月亮荣登港交所,当天开盘涨至16.5港元/股,较发行价13.16港元/股大涨25%。当日收盘时,股价回落到14.88港元/股,当日市值超855亿港元,较发行价对应市值溢价13%。

在这场资本盛宴中,受益最大的是蓝月亮的创始人家族——罗秋平、潘东夫妇,二者合计持有蓝月亮88.92%,持股市值超760亿港元;其次是高瓴资本,作为蓝月亮基石投资者,高瓴资本于2010年投资蓝月亮的4500万美元(第二年又追加103万美元),按当前10%的持股比例计算,持股市值达85亿港元,十年收益超20倍。

但须注意的是,如此巨额的纸面财富缔造,并非主要来自蓝月亮的盈利规模,而是资本对其高昂的估值水平。上市三个交易日的蓝月亮,平均滚动市盈率高达70倍,而日化龙头的宝洁(PG.US)为26倍、联合利华(UL.US)为23倍;在国内上市,被视为日化成长股的中顺洁柔(20.440,-0.49,-2.34%)(002511.SZ)仅有33倍、另外一家主营卫生巾的日化百亚股份(26.790,0.49,1.86%)(003006.SZ),近两年的净利润年均增速近40%,市盈率也只是55倍。

蓝月亮未来的盈利潜力,包括盈利的提升空间及营收的扩大规模能否消化掉当前的高估值水平,是当前投资者关注的主要问题。

峰顶水平或难以为继

“液替粉”是蓝月亮从一家从事洗手液的地方日化小公司化身全国性洗衣液龙头的关键,这也是高瓴资本对其投资的最大附加价值。

2008年,罗秋平夫妇在高瓴资本的支持下,开启了对洗衣液新品类的投资,并大获成功。弗若斯特沙利文报告显示,自2009年以来,蓝月亮连续11年在国内洗衣液市场排名第一。

不过,在巨头林立的日化行业,由于产品同质化严重及营收驱动的竞争本质,对新品类的成功开拓并不能保证公司的高盈利水平。招股书显示, 2017年,蓝月亮毛利率为53.2%,净利率仅为1.5%,处于微利状态。

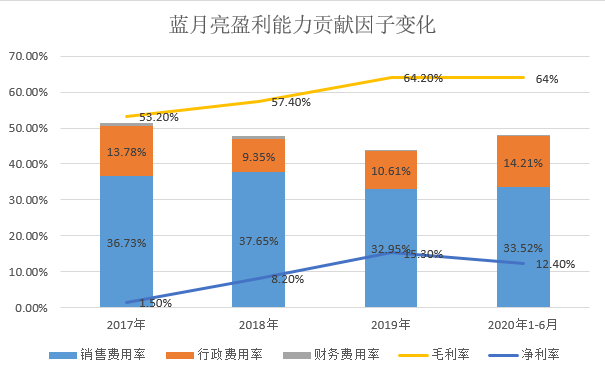

这一局面在2018年-2020年上半年得到持续改观,招股书显示,同期蓝月亮的毛利率分别为57.4%、64.2%、64%,净利率分别为8.2%、15.3%、12.4%,

简单计算,蓝月亮2019年的毛利率较2017年提示了10 个百分点,同期净利率提升了13.8 个百分点。

不过,蓝月亮盈利能力的迅速提升究竟来自哪方面的推动?是产品价格端的提升,而是公司的销售成本及运营效率的改善?

从下图一可看出,2017年-2020年6月,蓝月亮净利率的变化趋势与毛利率变化趋势基本一致,而中间的费用部分,基本保持不变,这意味着期间蓝月亮的费用率改善对公司盈利的贡献不大,而毛利率的提升对净利率影响最明显。

来源:思维财经

那么蓝月亮毛利率的提升是因为产品提价还是成本下降呢?《投资者网》进一步分析获知,2017年-2020年6月,蓝月亮产品单价总体呈下降趋势,由12.5港元/kg降至10.9港元/kg。

来源:思维财经

同期,蓝月亮的销售成本增速不及营收增速,且一度出现了负增长的局面,销售成本的下降自然为蓝月亮带去了更多的毛利空间,在总费用率稳定的情况下,又直接转化成了净利率的增长空间。

来源:思维财经

为何销售成本会出现大幅下降呢?蓝月亮在招股书中披露,公司销售成本占比最高的是原材料成本,即生产洗衣液所用由棕榈油提炼的化学品以及洗衣液包装袋的主要成份LDPE,2017年-2020年6月,两者合计占蓝月亮销售成本的比例为90.6%、81.5%、76.4%及93.3%。

公开资料显示,两大原材料所对应的大宗期货价格在2016年-2020年连续走出一波长达4年的下跌周期。Wind预测,这一趋势将在2020年迎来拐点,也就是说,蓝月亮享受销售成本端利好的局面即将结束,目前64%的毛利率及12.4%的净利率或许是公司近年来盈利的峰顶,往后将难以维持,这是否也意味着公司现阶段的高盈利水平将难以维持?

成长性不及预期

对于一只70倍市盈率的股票而言,与其直接相关的则是利润的高成长性,而在盈利空间见顶之时,就取决于营收增速了。2019年,蓝月亮营收放缓,从前一年的20.17%滑至4.17%,但凭借其15.3%的净利率水平,其净利润同比增长94.88%,按照PEG 1:1的尺度衡量,其当前市值对应的静态市盈率为75倍,PEG小于1,估值合理。

但根据《投资者网》前述分析,蓝月亮因原材料价格下跌的高盈利水平将很难维持。未来,随着棕榈油及LDPE大宗期货价格的回弹,公司90%以上的净利润增速可能迅速下滑,这将给当前的高估值水平形成不小的冲击,想要支持当前70倍的市盈率,就需要蓝月亮从营收增长端入手了。

弗若斯特沙利文的报告显示,占蓝月亮营收超八成的洗衣液2015年-2019年中国零售销售价值的复合增长率为13.1%,并预测未来随着“液替粉”的继续及中国洗衣液品类渗透率向发达国家的看齐两大利好,中国洗衣液市场于2019年至2024年的复合增长率将达到13.6%。

但两大利好的兑现必然是个漫长的过程,甚至是曲折螺旋上升的趋势。弗若斯特沙利文数据显示,过去一段时间,洗衣粉仍然扮演着中国人洗护用品的中流砥柱角色,此外“液替粉”进程在放缓,2017年-2019年,洗衣液市场年复合增长率滑落至9.95%,较以2015年数据为基数的复合增长率13.12%下滑明显。这是否意味着,“液替粉”增长已经来到了一个瓶颈期?

来源:弗若斯特沙利文

对此,《投资者网》在蓝月亮的销售数据中也找到了端倪。2019年,蓝月亮总营收增速已跌至个位数,2020年上半年受疫情冲击更陷入负增长,同期其占比最高的衣物洗护(主要包括洗衣液、浓缩洗衣液)收入增速于2019年下降至4.4%,2020年上半年下降至-28.89%。

来源:思维财经

抛去2020上半年受疫情冲击的特殊原因,蓝月亮于2019年出现的营收增速放缓迹象是否将延续,将成为投资者重估蓝月亮的重要节点。

另外,值得注意的是,蓝月亮近年来的应收账款增长异常迅猛。2017年-2020年6月,蓝月亮应收账款分别为9.28亿港元、11.42亿港元、17.50亿港元、11.23亿港元,同比增长均高于同期的营收增幅,蓝月亮逐渐放宽了销售回款政策,是否也意味着公司营收增长的压力?

综上,蓝月亮欲通过营收端的扩张,来维持净利润高成长的可能性并不大。

龙头溢价逻辑不充分

资本市场给某个公司高市盈率的一个重要考量因素是“龙头溢价”,这主要出于两个方面的考虑:一,龙头在市场集中度的提升过程中持续受益;二,龙头因具有定价权而充分保证盈利增长。

比如贵州茅台(1850.000,5.00,0.27%)(600519.SH),作为高端白酒的代表,拥有充分的提价权,几乎每年提价也没有影响销量,目前动态市盈率超50倍;另一个例子是金龙鱼(86.270,2.98,3.58%)(300999.SZ),虽然其定价权受限于政府对粮油价格的管控,但其接近40%的市占率理论上可将持续盈利的时间无限拉长。

蓝月亮是龙头吗?一种回答是:是。根据弗若斯特沙利文报告,蓝月亮在中国洗衣液市场的市场份额连续11年(2009年至2019年)位居第一、连续三年(2017年至2019年)在中国所有浓缩洗衣液公司中排名第一、连续八年(2012年至2019年)在中国洗手液市场公司中位居第一,蓝月亮在家庭洗护领域的三个细分市场中处于头部位置。

另一种回答是:不是,因为蓝月亮领先的洗衣液、浓缩洗衣液、洗手液细分市场只是按供给端出发划分的,但对于消费者而言,“液、粉、皂、凝珠”都能满足他们的清洁需求。

从这个角度讲,蓝月亮甚至排不进前三。弗若斯特沙利文的报告显示,2019年,按中国衣物清洁护理市场(主要包括液、粉、皂)的零售销售价值计算,蓝月亮的市场份额为10.4%,仅排名第四,距第一名(立白集团)有15 个百分点的巨大差距。

《投资者网》对蓝月亮持续领先的三个细分市场分析发现,它的龙头地位也不稳固。在洗衣液细分市场中,蓝月亮市占率为24.4%,排名第二的市占率为23.9%,与其仅有0.05个百分点的差距;在浓缩洗衣液细分市场中,蓝月亮市占率27.9%,排名第二的市占率为26.8%,两者差距1.1个百分点;在洗手液细分市场中,蓝月亮市占率17.4%,排名第二的为17%,两者相差0.04个百分点。

在这微弱的领先优势下,蓝月亮很难获得定价权,相反单价还对公司的创收造成了一定的拖累。

《投资者网》以公司2018年-2019年的数据举例说明,蓝月亮2019年衣物洗护产品较2018年同比增加4.4%,其中来自销量的贡献为9.63%,来自单价的贡献为-4.77%;个人洗护营收同比增长1.92%,其中来自销量的贡献为6.93%,来自单价的贡献为-4.68%;家庭洗护同比增长3.09%,来自销量的贡献为8.25%,来自单价的贡献为-4.77%。

其中明显可看出,不论哪个产品系列,蓝月亮的营收增长均来自销量的贡献,单价起到了反作用,这说明公司是没有获得定价权的。给予没有获得定价权的“伪龙头”70倍的市盈率,可见市场对蓝月亮“厚爱”的非理性程度。

就上述营收放缓、应收账款激增、渠道下沉、新品类开发等问题,《投资者网》致函蓝月亮寻求答案,对方并未回复。(思维财经出品)■

《电鳗快报》

热门

相关新闻