2019-11-28 09:17 | 来源:中国证券报 | | [上市公司] 字号变大| 字号变小

这不是首控集团的第一次闪崩。去年6月1日,首控集团单日大跌38.68%,从基本面看这次闪崩也无任何征兆。但与今日闪崩有一大不同,去年闪崩前,首控集团在两个多月内股价大涨...

这不是首控集团的第一次闪崩。去年6月1日,首控集团单日大跌38.68%,从基本面看这次闪崩也无任何征兆。但与今日闪崩有一大不同,去年闪崩前,首控集团在两个多月内股价大涨157.70%(2018年3月23日至2018年5月31日),从交易层面看,彼时资金有获利出货的动机。与之相比,首控集团今日闪崩前年内股价已经累计大跌59.10%,其中10月以来的跌幅达20.52%。

令人唏嘘的是,去年闪崩发生的前一个交易日,首控集团盘中冲高至8.24港元/股,彼时总市值高达414.22亿港元。

首控集团 来源:wind

截至今日收盘,首控集团市值仅剩22.62亿元。仅有一年半时间,公司总市值缩水391.6亿港元,缩水幅度为94.54%。而时间拉长看,2015年8月到2018年5月,首控集团股价累计涨逾18倍(前复权计算)。

资料显示,2014年以前,首控集团主要从事汽车零部件业务。2014年后,开始涉足金融服务业务,提供上市保荐、承销配售、证券交易、融资顾问、并购中介、财务顾问、资产管理、私募基金管理、金融信贷以及出国金融等服务。2016年起,继续朝着业务多元化的方向迈进,以“金融赋能教育,教育改变命运”为使命,确立以教育投资为基础、教育管理服务和教育金融服务为支撑的三驾马车联动态势,致力于成为具有全球影响力的教育金融服务集团。

财务方面,首控集团数年财报期连续亏损。东财Choice数据显示,2017年、2018年及2019年中报,公司实现营业收入18.65亿元(人民币,下同)、18.11亿元和6.47亿元,对应公司拥有人应占净利润为-3.02亿元、-13.87亿元和-1.42亿元。

成实外教育被带崩

值得一提的是,首控集团的闪崩还波及到另外一只港股——成实外教育。

这家公司在首控集团闪崩几分钟后也跟着闪崩,一度暴跌76.87%,尔后股价有所反弹,收盘跌32.71%,单日市值缩水21.62亿港元。

来源:wind

成实外教育跳水闪崩背后并非完全偶然,事实上与首控集团之间有一定的股权联系。

据成实外教育2019年中报显示,首控集团系成实外教育的第二大股东(截至中报),直接持有12.40%股份。

港股今年闪崩频频

今年以来港股市场各个闪崩频频,一些股票闪崩的导火索便是做空机构发布的沽空报告。

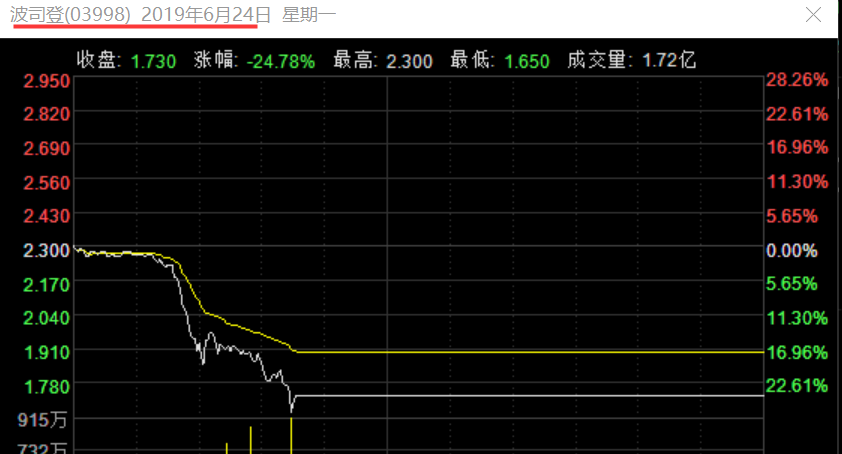

以波司登为例。6月24日上午10点,沽空机构BONITAS发表沽空报告,指控波司登在公开市场造假,夸大收入及盈利等,报告认为,该股完全没有价值,给予0元。受此影响,波司登股价跳水大跌24.78%,公司紧急申请暂停交易。在做出澄清后才复牌交易。好在复牌后股价持续大涨,至今累计上涨127%。相对而言,波司登还算幸运的,有的公司被沽空后股价遭遇暴击。

波司登 来源:wind

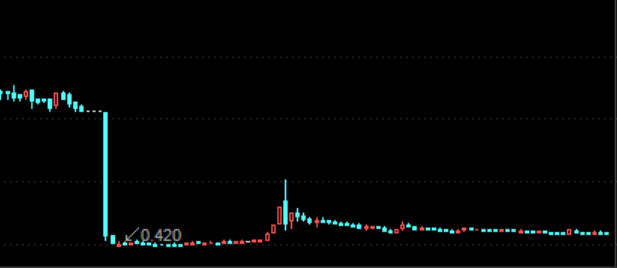

如南方能源,7月29日盘中,沽空机构Emerson Analytics发表报告,指南方能源自2016年上市申请时已篡改公司财务状况,认为公司与其主席兼行政总裁徐波正面临财务困难。当天下午一点,公司紧急申请停牌。发布澄清公告于8月2日复牌,但无济于事,当日股价暴跌89.21%,报1.05港元/股,单日市值蒸发62.32亿港元。尔后股价一度跌至0.42港元/股。

南方能源 来源:wind

如卡森国际。11月21日,沽空机构Blue Orca发布报告,称卡森国际董事长及其家族通过人为低报出售业务的收入和利润,蒙骗投资者洗劫了上市公司。该机构表示,一家虚报资本支出,还让董事长家族拿走上市主体最有价值业务的公司,完全不值得投资。受此影响卡森国际当日暴跌90.07%。

来源:wind

业内人士表示,尽管沽空机构的狙击不一定百分百中,但“苍蝇不叮无缝的蛋”,投资者需要引起重视。

招商证券(16.370,0.00,0.00%)策略分析师陈刚认为:“港股基本上是专业投资者,那种基本面变化不大或者本身行业赛道没有特别亮点的公司,股价表现一直相对平淡,如果突然出了一些利空的话,股价可能就会闪崩。”

警惕庄股、老千股

“除了被沽空,闪崩的原因还有“质押盘被斩仓、股东资金断裂、庄家大举出货等”,华荣世纪港股基金经理卢凯锋说。

云荣资本管理合伙人汤浩分析:“有的闪崩更像是大股东未能按时归还融资,资方强行平仓导致的崩盘。资方完成一波拉高出货后,公司股价一路下跌,大股东的资金杠杆一路承受了巨大的压力,叠加为保住港股通资格的市值维护成本因素,很可能大股东难堪重负,无力按时偿还融资,导致资方强行平仓。一家强平后,会触发其他资方的连锁平仓,最终踩踏下翻车。”

值得注意的是,很大一部分闪崩股票呈现股权高度集中的特征,如今年以来闪崩的其利工业集团、龙辉国际控股、柏荣集团控股、钱唐控股等,甚至90%以上的股权集中在少数几个主要股东手中。

“股权高度集中,庄家通过资金运作不断拉抬股价,并做大成交量,以达到MSCI等国际指数的纳入标准,吸引被动资金和跟风主动资金和散户入场,庄家得以出货。” 卢凯锋表示,这是所谓的“炒纳入”。

实际上,香港证监会一直对股权高度集中股高度关注,并会在官方网站定期更新股权高度集中股的名单。自2009年7月8首次披露至今年11月18日,共有169只港股上榜,其中就有年内闪崩的阳光100中国、星亚控股、嘉艺控股这三家公司。

来源:香港证监会

在每个名单的结尾,香港证监会都会特意用字体加粗的方式重点提醒:由于股权高度集中于数目不多的股东,即使少量股份成交,该公司之股份价格亦可能大幅波动,股东及有意投资者于买卖该公司股份时务请审慎行事。

股权高度集中,除了可能成为庄股,也可能成为老千股。卢凯锋还介绍了一种老千股的操作手法,所谓的“向下炒”。即“高位抛售获利—股价不断下跌--低位供股再融资—摊薄中小股东权益—合股令股价重回高位”。“周而复始,不断割韭菜”,他表示,这类股票大多具有股价低、市值小、不盈利、不分红的特征。

汤浩认为,老千股还有一个特征,就是偏好配股、供股、合股、送股。“很多老千股股价可以不上涨,但大股东永远不变,永远在融资,他们用这些方式洗劫中小股东。

知识插播:

供股:指联交所上市公司向现有股票持有人作出供股要约,使其可以按持有股票的比例认购该公司股票,且认购权利凭证可以通过二级市场进行转让。

配股:指联交所上市公司向现有股票持有人作出要约,使其可以认购该公司股票,但公开配售权益不能转让。

卢凯锋表示:“很多老千股的行为并没有违反《上市规则》和《证券及期货条例》,并不需要负法律责任,因此需要投资者自己去甄别。”

不少闪崩的股票呈现股价低、股本高的特点。比如1月17日闪崩暴跌73.33%的仁天科技控股,闪崩前股价只有0.06港元,总股本高达110亿股。1月17日闪崩暴跌68.24%的弘达金融控股,闪崩前股价只有0.085港元,总股本高达68.11亿股。这类股票,过去比较频繁的进行配股、合股等操作。

武汉科技大学金融证券研究所所长董登新表示,“尤其是沪港通和深港通开通后,更多内地资金南下,而很多内地资金偏好炒作低价股,会采用A股的手法短期拉高,但往往会碰到砸盘的。”

《电鳗快报》

热门

相关新闻