2019-05-08 09:53 | 来源:阿尔法工场 | | [科创板] 字号变大| 字号变小

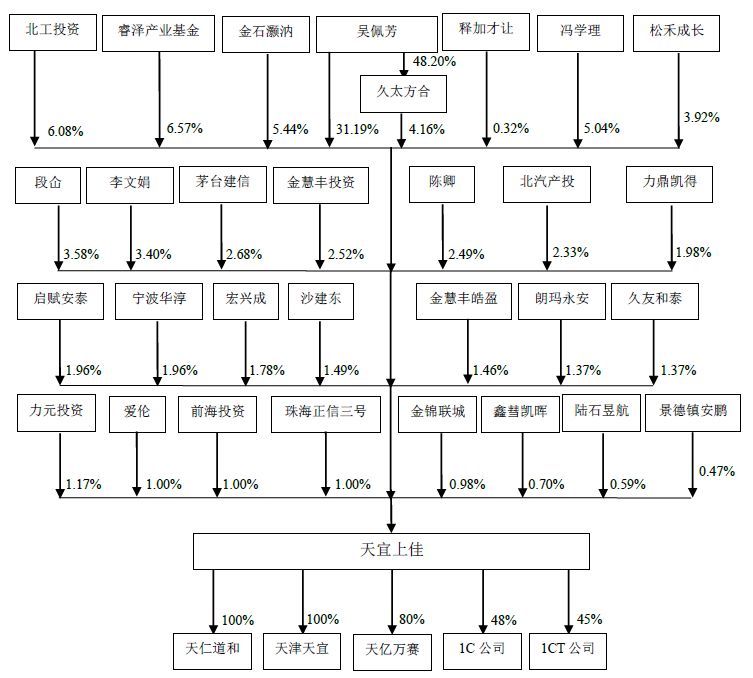

天宜上佳是由中信证券承销,而中信的直投部门金石投资(金石灏汭母公司)持股5.44%,除此之外

作者为阿尔法工场特邀研究员

(本报告中的信息均来源于公开资料,不构成任何投资建议)

01 天宜上佳正式披露招股说明书

不出业内人士所料,2019年4月12日,国内轨交零部件“闷声发大财”的天宜上佳正式提交科创板招股说明书,更多的细节信息浮出水面。

【1】叹为观止的盈利能力

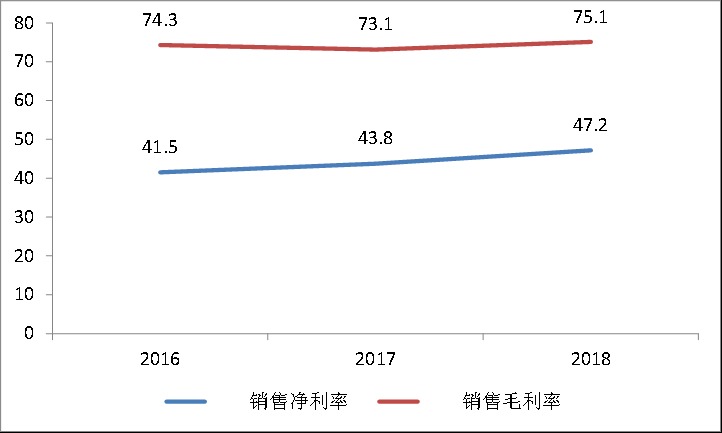

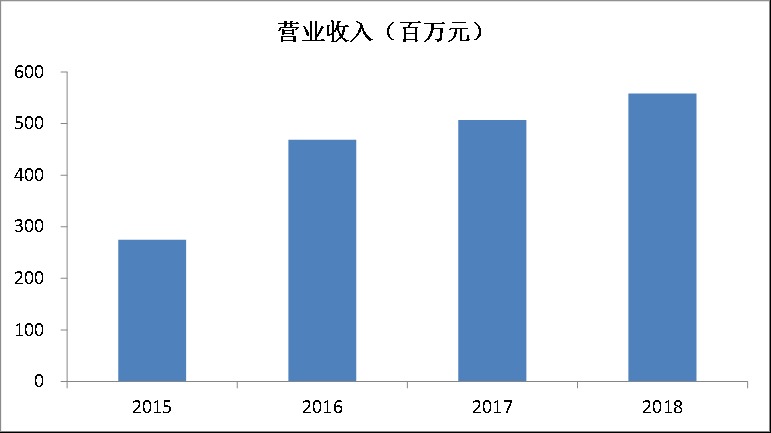

非轨交人士若对此不感兴趣的话,我们看一下其令人惊叹的盈利能力。2016、2017及 2018年,公司综合毛利率分别高达74.3%、73.1%和75.1%,净利润率达到惊人的41.5%、43.8%和47.2%。

可能对于贵州茅台的盈利能力,这个能力盈利能力也就正常。但是,在制造业领域,这个盈利能力绝对算一骑绝尘。

图1:天宜上佳令人惊叹的盈利能力

资料来源:天宜上佳招股说明书,点击可看大图。

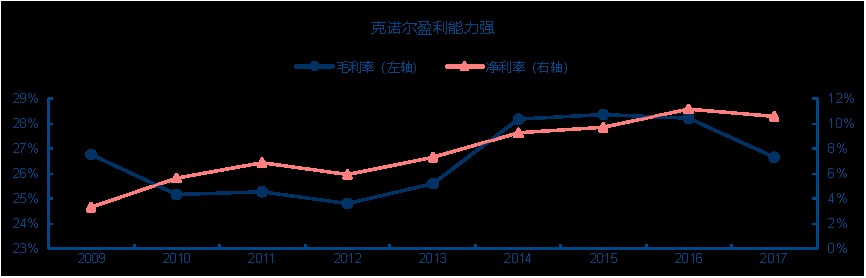

即使是该领域的全球老大哥,克诺尔,也相形见绌:2009-2017年,公司的毛利率维持在相对稳定的水平,基本在区间25%-28%内;而净利率维持上升态势,2009年净利率仅3.3%,而2016、2017年基本都在11%附近。

图2:克诺尔盈利能力较强

资料来源:克诺尔招股说明书,点击可看大图。

【2】国内头部资本站台

如果还不感兴趣的话,我们再来看看站台天宜上佳背后的资本巨头们。

首先,天宜上佳是由中信证券承销,而中信的直投部门金石投资(金石灏汭母公司)持股5.44%,除此之外,还有能看到华泰、招商、松禾间接投资的影子,再就是各地方的产业基金。

图3:天宜上佳股权结构(上市前)

资料来源:天宜上佳招股说明书,点击可看大图。

【3】此前资本市场短暂的露面

但实际上,这并不是第一次天宜试图登录资本市场。2017年,新宏泰(603016.SH)拟约42亿元的估值收购天宜上佳,后被证监会否决。回头来看,现在新宏泰市值已不到30亿元,而天宜上佳若能顺利上市,甚至有望突破百亿市值(注:按照30倍PE估值)。

02 天宜上佳核心竞争力分析

【1】主营业务技术壁垒高

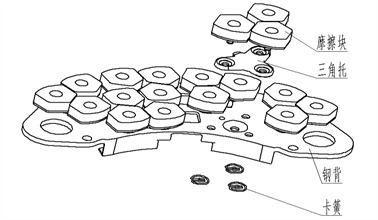

天宜上佳主营高铁动车组用粉末冶金闸片及机车、城轨车辆闸片、闸瓦系列产品的研发、生产和销售。简而言之就是铁路和城轨机车的刹车系统,只不过粉末冶金属于较为高端的产品。

图4:粉末冶金闸片结构与外形示意图

资料来源:天宜上佳招股说明书,点击可看大图。

制动系统是高速列车动车组九大关键技术之一。九大关键技术分别是:动车组总成(即系统集成)、车体、转向架、牵引变压器、主变流器、牵引电机、牵引传动控制系统、列车控制网络系统、制动系统。也是动车组技术国产化的攻关的核心方向。

图5:闸片与制动盘组成一对摩擦副(示意图)

资料来源:天宜上佳招股说明书,点击可看大图。

天宜上佳在保证高盈利能力的前提下,收入和利润端均保持较好的增速。2015-2018年间,收入的复合增速达到27%,2018年收入达到5.6亿元,而且公司所有产品均来自于刹车系统;2015-2018年间,利润的复合增速达到44%,2018年收入达到2.6亿元。

图6:天宜上佳营业收入(注:2015年财务数据来自新宏泰公告)

资料来源:天宜上佳招股说明书,新宏泰公告,点击可看大图。

图7:天宜上佳净利润(注:2015年财务数据来自新宏泰公告)

资料来源:天宜上佳招股说明书,新宏泰公告,点击可看大图。

【2】6张CRRC认证

铁路运行由于对安全性的要求极高,因此合格供应商必须拿到国家的认证资格,也是各大企业最重要、最有价值的资产,即CRCC认证,可以被视为车辆装备企业的“王牌”。

天宜持有6张CRCC颁发的正式《铁路产品认证证书》(包括5张动车组闸片和1张机车合成闸片),产品覆盖国内时速200-250公里、300-350公里的18个动车组车型,是持有CRCC核发的动车组闸片认证证书覆盖车型最多的国产厂商。

即使国际巨头克诺尔在中国的分公司克诺尔车辆设备(苏州)有限公司在动车领域的CRRC认证证书张数和覆盖面也要弱于天宜。

图8:国内动车刹车系统CRCC认证情况

资料来源:天宜上佳招股说明书,点击可看大图。

【3】团队建设

由于历史原因,国内具有核心竞争力的铁路装备公司基本都是国有企业,比如整车厂中国中车、牵引系统供应商中车时代电气等等。

天宜上佳作为绝对的民营企业,在刹车系统的技术实力上高于中车下属的中车戚墅堰机车车辆工艺研究所,实属难能可贵。

从股权结构上来看,创始人吴佩芳及其一致行动人共计持有公司35.7%的股份(发行前),民营成色十足。吴佩芳女士作为80年代初毕业的博士,现兼职北京科技大学教授。其职业生涯足迹遍布北京摩擦材料、北京超硬材料厂、北京硬质合金工具厂、北京上佳合金等。2009年创业。

由于是民营企业,因此在股权结构上更加灵活,根据公司招股说明书,其持股在0.1%级以上的核心成员持股人数高达13人(注:2018年公司员工总数仅241人)。上市以后,公司可通过员工持股计划及股权激励计划进一步绑定核心创始团队。

图9:核心人员持股情况

资料来源:天宜上佳招股说明书,点击可看大图。

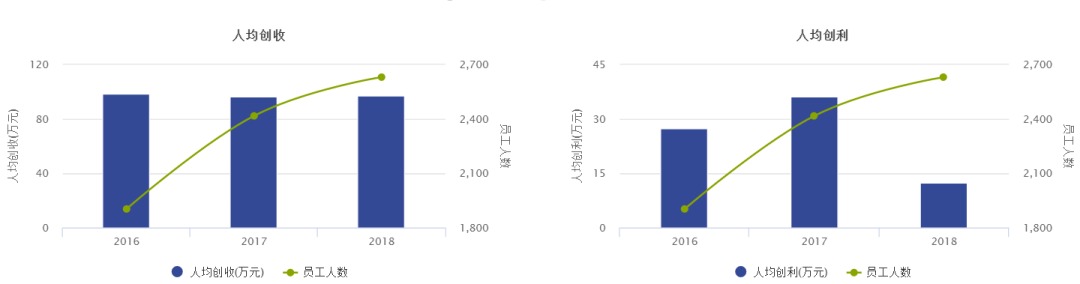

【4】人员

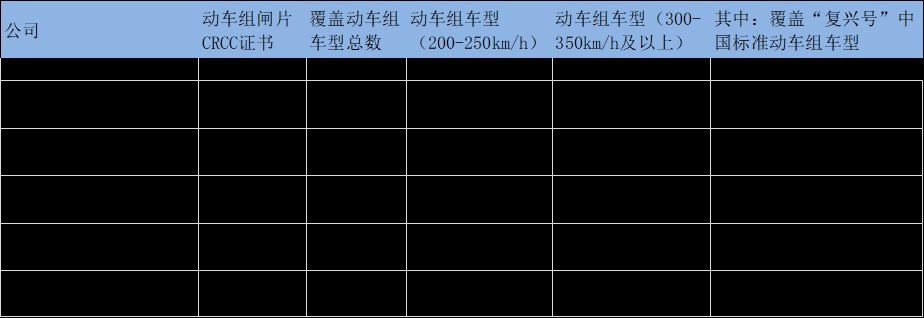

国人对于中国制造业的普遍印象就是大而不强,大部分制造业企业都是靠堆积人工或者堆积资本。而天宜上佳的人均创收能力十分惊人,其2018年收入5.6亿元,而员工人数仅有241人。

为了更好的横向对比,我们选取同为轨道交通零部件的百亿市值神州高铁,其毛利率也在50%左右的高位水平,同为民营企业,且地处北京。(注:还有众多轨交零部件设备公司2018年陷入亏损,比如鼎汉技术、永贵电器等。)

从人均创收来看,天宜上佳近3年人数微降,2018年人均创收接近250万元,人均创利高达117万元。而神州高铁近3年人数持续上升,2018年总员工人数高达2631人,是天宜上佳人数的10倍,2018年人均创收仅97万元,人均创利更是只有12万元。

图10:人均创收对比,天宜上佳(上)VS神州高铁(下)

资料来源:Wind,点击可看大图。

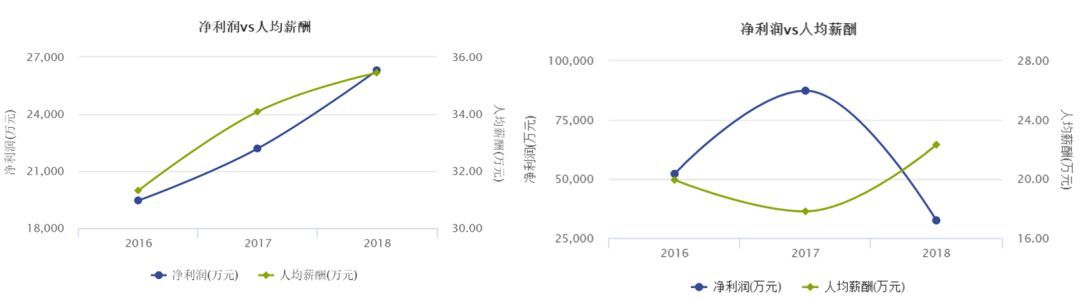

而天宜上佳对于员工的薪酬,无疑也是较为慷慨的。随着利润规模的攀升,天宜上佳员工的人均年薪从2016年的31万元,逐步上升到2018年的35万元;反观神州高铁,人均薪酬在20万元左右徘徊,只有天宜的六成不到,实际上,神州高铁已经算高薪单位了。

图11:薪酬对比,天宜上佳(左)VS神州高铁(右)

资料来源:Wind,点击可看大图。

03 未来空间仍一片蓝海

【1】进口替代还有广阔空间

我国动车组用粉末冶金闸片发展起步较晚,2012年以前由于处于技术保护期,基本被国外产品垄断。2012年以来,国家大力支持零部件国产化。天宜2013年即成功实现进口替代,现在公司是时速350公里“复兴号”中国标准动车组粉末冶金闸片的核心供货商。

在2017年新宏泰拟收购天宜的时候,其测算2016年天宜在国内高铁闸片的市占率达到接近20%,考虑到2018年其收入较16年增长19%,且2016年是动车交付高峰年,2018年动车交付约为2016年的75%。简单测算,2018年,天宜上佳高铁闸片的市占率达到约30%,其市占率至少将提到到50%。

图12:天宜动车产品市占率测算

资料来源:新宏泰公告,点击可看大图。

“复兴号”将加速国产供应商的进口替代。2017年6月,我国自主研发的中国标准动车组“复兴号”正式投入运营。“复兴号”254项重要标准中,中国标准占84%。中国标准动车组整体设计以及车体、转向架、牵引、制动、网络等关键技术都是我国自主研发,具有完全自主知识产权。

根据铁路总公司2018年度工作会议,铁路总公司将深入实施“复兴号”品牌战略,未来将持续扩大“复兴号”开行规模和覆盖范围,加大时速350公里、250公里、160公里“复兴号”系列产品研发和产业化运用力度。而天宜上佳在所有型号的复兴号中,都具备合格证和制造许可证。

值得一提的是,根据招股说明书,天宜上佳的前五大供应商全部为国内厂商,因此其国产化可谓名副其实。

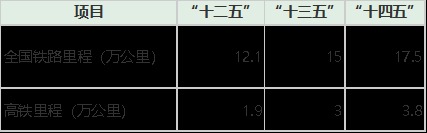

【2】行业景气度仍高

未来国内轨道交通将呈现两大特点:持续高投资、追求高速度。

根据《中长期铁路网规划》,到2025年,铁路网规模达到17.5万公里左右,其中高速铁路3.8万公里左右,网络覆盖进一步扩大,路网结构更加优化,骨干作用更加显著。

图13:全国铁路网将进一步延长

资料来源:《中长期铁路网规划》

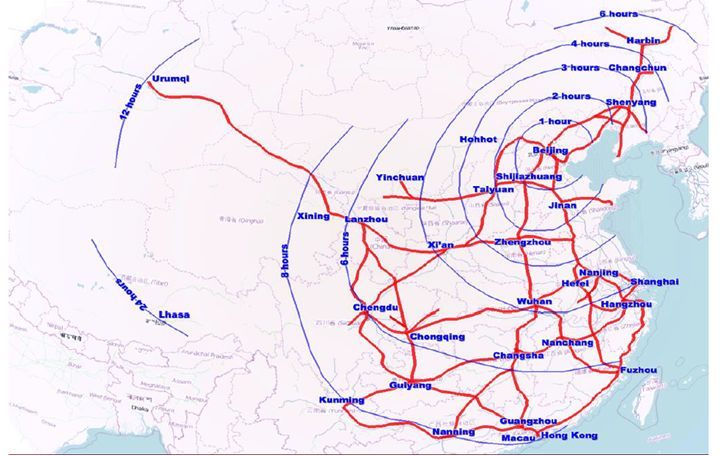

且消费者对于出行的快捷追求是持续性的,未来高铁仍有望进一步提速,相关的产品比如400km/h的动车组等都在加紧研制中。随着列车高速化,制动负荷也会越来越大,制动时产生的热能及热冲击也大大增加,对制动闸片和制动盘的性能要求也越来越高,具备核心技术的公司将进一步扩大垄断优势。

图14:2020年我国铁路网预计达到时间

资料来源:维基百科,点击可看大图。

此外,轨道交通行业由于高度依赖政府规划和投资,因而具有难以预测、波动性大的特点。但是刹车系统属于易耗品,使用频次高,比如动车组闸片一年更换次数高达2.5次。随着动车组的保有量持续增大,这个市场规模不断扩大,且波动性相对小,因此有望享受一定的确定性估值溢价。

04 对标德国克诺尔,天宜只能算“小荷才露尖尖角”

根据克诺尔招股说明书披露,其2017年营收高达62亿欧元(折合人民币约480亿元),是天宜上佳的85倍。天宜上佳的成长之路才刚刚起步,未来可以在扩大产品谱系和国际化道路上创造长期成长空间。

(1)产品谱系:克诺尔产品包括轨道交通和商用车。2017年,公司在轨交零部件收入32.6亿欧元,占比53%,在商用车零部件领域,收入为28.9亿欧元,占比47%。即使在轨交领域,其产品也包括制动系统、门系统、暖通系统(HVAC)、辅助电源、控制元件、雨刷系统、摩擦材料、转向架诊断系统、司机辅助设备和仿真驾驶设备等,十分丰富。

资料来源:克诺尔招股说明书,点击可看大图。

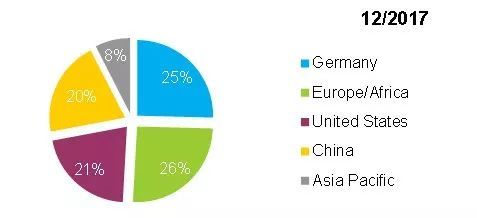

(2)国际化程度:百年老店克诺尔集团在大本营德国的收入占比仅四分之一,而剩下75%的收入来自海外,其中中国占比高达20%。

图17:克诺尔收入按地区分布,克诺尔已成为跨国巨头企业

资料来源:克诺尔招股说明书,点击可看大图。

《电鳗快报》

热门

相关新闻